No91.【自己株式消却】手続や効果は?会計処理・税務処理・申告書別表の記載方法

自己株式の消却とは、過去に取得した「自己株式」を消滅させる手続きです。

自己株式を取得しただけでは、発行済株式総数は減少しませんが、消却することで、株式自体が消滅しますので、発行済株式総数が減少します。

自己株式消却により発行済株式総数が減少するため、一株当たり利益や株価等の経営数値が改善する効果があります。

今回は、自己株式消却による効果、会計処理、税務処理の違い、申告書の記載方法につき解説します。

1.自己株式消却の効果・手続

(1)自己株式消却の効果

自己株式の取得は、資本取引とはなりますが、発行済株式総数が減少するわけではありません。自己株式を取得したとしても、株式自体は存在しているため、貸借対照表上の表示も、純資産の部から間接控除(マイナス表示)します(自己株式及び準備金の額の減少等に関する会計基準7項)

一方、自己株式を消却すると、この世から「自己株式」がなくなることになります。つまり、自己株式を消却した時点で「発行済株式総数」は減少し、一株利益や株価など会社の経営数値が改善します。

また、自己株式消却により、資本金自体は減少しませんが、実質的には減資と同様の効果があります。

(2)自己株式消却の法的手続

会社法上は、取締役会決議(or取締役の過半数決議)により、自己株式を消却することができます(会社法178)。

また、自己株式消却により、発行済株式総数が減少しますので、変更登記が必要となります。

(資本金や発行可能株式総数の減少はありませんので、定款変更株主総会決議は不要)

2.会計処理と税務処理の違い

(1) 会計処理

会計上、自己株式の消却は、資本取引(減資)となりますので、消却手続完了時点で、自己株式の帳簿価額を「その他資本剰余金」から減額します(科目=自己株式消却損)。また、「その他資本剰余金」がマイナスになる場合は、マイナス分は「その他利益剰余金」に振り替えます。

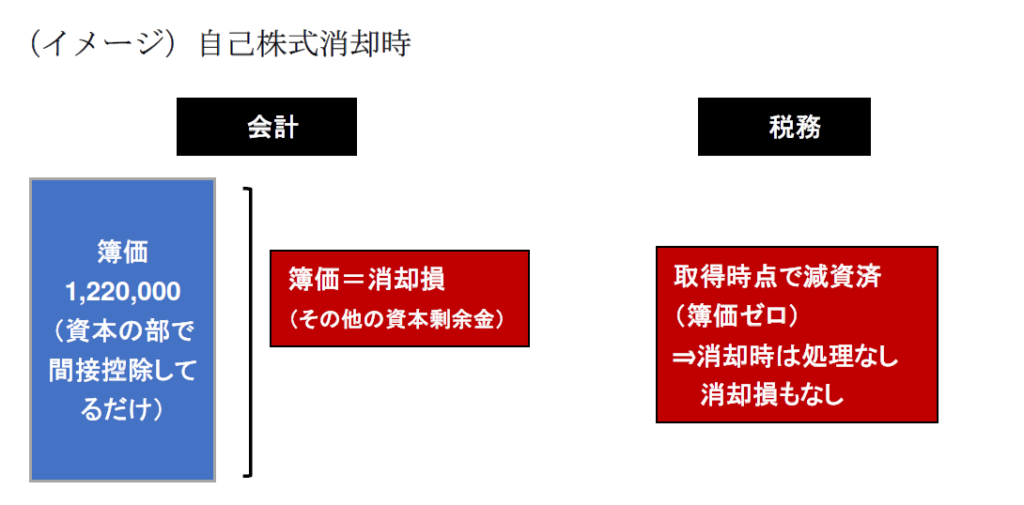

会計上は、自己株式取得時点では、直接資本の項目から控除せず、「純資産の部」の末尾で「間接控除」されるだけですが、自己株式を償却した時点で、初めて「その他資本剰余金」から直接控除します。

イメージですが、会計上は、自己株式取得時点では「減資」ではなく、消却時点で、「減資の取扱い」と考えるとわかりやすいかもしれません。

仕訳は以下の通りとなります。

| 借方 | 貸方 | ||

|---|---|---|---|

| その他資本剰余金 (自己株式消却損) |

×× | 自己株式 | ×× |

(2) 税務処理

税務上は、原則として「実際に株主との間で資金のやり取りがあったもの」を資本取引と考えます。つまり、税務上は、自己株式取得時点で減資扱い、つまり「資本金等の額」が減少していますので、その後に消却時点で「追加の処理」はありません(消却を待たず、自己株式取得時点で、既に減資が完了しているイメージ)。

イメージですが、税務上は、自己株式を取得した時点で直ちに消却したと考えるとわかりやすいです。

したがって、税務上は、消却手続を行っても、資本金等の額や利益積立金額の総額に変動はありません。

会計処理と税務処理の違いをまとめると、以下の通りとなります。

| 会計処理 | 税務処理 | |

|---|---|---|

| 共通 | 資本取引 | |

| 相違点 | 自己株式の消却時点で実質減資扱いとなり、取得金額をその他資本剰余金から減少させる。(自己株式消却損) | 自己株式取得時点で減資済扱いとなるため、その後に消却しても追加仕訳なし(自己株式取得時点で同時に消却したイメージ) |

(3) 申告調整

上記の結果、会計処理と税務処理が異なってきますので、確定申告書での別表調整が必要となります。

3.具体例

- 未上場会社。会計上の資本金額は400万円、その他資本剰余金残高はゼロとする。

- 前年に自己株式を122万円で取得し、「純資産の部」から122万円(610円×2,000株)間接控除されている。自己株式取得金額122万円のうち、税務上の資本金等の額の減少額は100万円、みなし配当の金額は22万円とする。

- 当期に、上記自己株式を、全額消却した。

- 簡便的に、みなし配当にかかる源泉所得税の処理は省略する。

(1)会計処理

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 自己株式取得時 | 自己株式 | 1,220,000 | 現金 | 1,220,000 |

| 自己株式消却時 | その他資本剰余金 その他利益剰余金 |

1,220,000 1,220,000 |

自己株式 その他資本剰余金 |

1,220,000 1,220,000 |

- 会計上は、自己株式取得時ではなく、消却時に初めて直接資本から控除します。科目はその他資本剰余金(自己株式消却損)となります。ただし、「その他資本剰余金」がマイナスとなりますので、マイナス分は「その他利益剰余金」に振り替えます。

(2)税務処理

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 自己株式取得時 | 資本金等の額 利益積立金額 |

1,000,000 220,000 |

現金 | 1,220,000 |

| 自己株式消却時 | 仕訳なし | |||

- 税務上は、自己株式取得時点で減資扱いとなりますので(取得時に「資本金等の額」が減少)、その後、消却時の追加処理はありません(「資本金等の額」の増減なし=取得時点で直ちに消却したイメージ)。

4.申告書の記載例

上記例題をもとに、「消却時」の確定申告書の記載方法をお伝えします。

自己株式の消却取引は、会計処理と税務処理が異なるため、申告調整が必要となります。

会計上は「その他利益剰余金」が減少しているのに対し、税務上は追加仕訳不要のため、会計と税務を一致させる別表5の申告調整(振替調整)を行います。

なお、資本の部内の調整のため、会計上の「利益」と税務上の「所得」の差異はありません。

(1)会計⇒税務上の修正仕訳

会計上の仕訳を、税務仕訳に合わせるための修正仕訳は以下となります。

| 借方 | |||

|---|---|---|---|

| 自己株式 | 1,220,000 | その他利益剰余金 (自己株式消却損) |

1,220,000 |

- 会計上の仕訳を消去する仕訳となります。

(2)別表4の記載

【所得の金額の計算に関する明細書】

「会計上の利益」と「税務上の所得」の差異はありませんので、別表4での加減算はありません。

(3)別表5の記載

会計上は消却の仕訳が計上されるのに対し、税務上は追加仕訳不要のため、別表5で会計を税務処理に合わせる調整を行います。

上記(1)の「会計 ⇒税務修正仕訳」の内容を、別表5に転記します。

調整前の別表5は「会計処理」が転記されており、当該金額を税務処理に合わせるための調整とイメージしてもらえればと思います。

【利益積立金の計算に関する明細書】

| 区分 | 期首 | 当期中の増減 | 差引 | |

|---|---|---|---|---|

| 減 | 増 | |||

| 利益準備金 | ||||

| ・・・ | ||||

| みなし配当 | △220,000 | △220,000 | ||

| 自己株式消却 | 1,220,000 | 1,220,000 | ||

| 繰越損益金 | 1,220,000 | |||

- 緑の数値は、会計処理を示していますので申告調整ではありません。

既に、自己株式消却の処理として「繰越損益金」は、1,220,000だけ減少しているはずです。 - 上記の赤字部分が、申告調整箇所となります。上記会計処理を前提に、税務上は何もなかった形に戻すため、会計仕訳を取り消す(その他利益剰余金1,220,000)申告調整を行います。

- 自己株式消却時に、会計上「利益剰余金のマイナス」処理をする場合は、税務上の減資部分の金額(「資本金等の額」1,000,000)だけ、永久に不一致となります(みなし配当部分は会計と一致)。つまり、△220,000+1,220,000=1,000,000は、税務上の利益積立金として永久に残るということになります。

【資本金等の額の明細書】

| 区分 | 期首 | 当期中の増減 | 差引 | |

|---|---|---|---|---|

| 減 | 増 | |||

| 資本金 | 4,000,000 | 4,000,000 | ||

| ・・・ | ||||

| 自己株式 | △1,000,000 | △1,000,000 | ||

| 差引合計額 | 3,000,000 | 3,000,000 | ||

- 税務上は、自己株式取得時に既に「資本金等の額」を減少させていますので、消却時は仕訳ありません。

- 結論的には、「資本金等の額の明細書の差引合計額」は、期首も期末も3,000,000で変動はありません。

なお、申告書の記載方法は自由ですので、他のやり方でも問題ありません。どの記載方法であっても、利益積立金額、資本金等の額の各合計残高は上記と一致します。

<

h3>

【

】