No118.【申告不要?】マイホーム売却で「売却損失」が生じた場合の損益通算・繰越控除の特例とは?/住宅ローン控除との併用は?

マイホームを売却する場合は、一般的に損失が生じるケースが多いです。

売却損であれば・・確定申告不要と考える方も多いかもしれません。

しかしながら、売却損は、他の収入と損益通算でき、所得税が還付されるケースがあります。

今回は、マイホームを売却した際に生じた「売却損失」に関する損益通算及び繰越控除の特例につき解説します。

なお、マイホームを売却した場合は、様々な特例が認められています。

今回の売却損の場合のほか、売却益の場合は、3000万円の特別控除や、10年超所有の軽減税率の特例があります。

1.マイホームの売却損失に関する特例

(1) マイホームの売却損失は損益通算・繰越控除OK

土地・建物の売却に係る所得は「譲渡所得」「分離課税」となります。

この点、「分離課税」の所得については、原則として、損益通算や、繰越控除はできません(「分離課税」同士の損益通算はOK)。

しかしながら、マイホームの売却損失については優遇されており、例外的に、他の所得との損益通算や、売却年度の翌年から3年間の繰越控除が認められています。

つまり、マイホーム売却で生じた損失は、損益通算・繰越控除を通じて、所得税等が安くなる!ということになります。

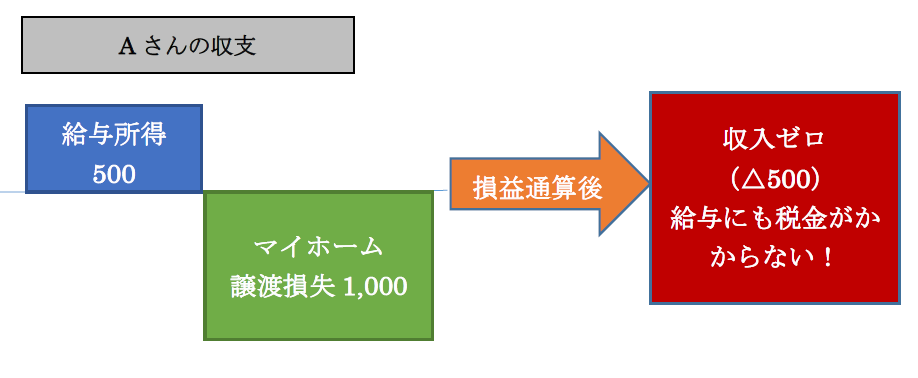

給与所得500万円の他、マイホーム売却による売却損失1,000万円がある場合

給与所得500万円 - 譲渡損失1,000万円 = △500万円

⇒所得がマイナスのため、税額は「ゼロ」

⇒ 給与支払時に天引きされていた「所得税が全額還付」されます。

しかも、損益通算してもなお余った損失「△500」は、翌年以降3年間繰越控除が可能ですので、翌年以降の所得税を引き下げる効果があります。

(イメージ図)

2.マイホーム売却損失の特例の種類は2種類

マイホーム売却損失の損益通算の特例は、次の2種類に分かれます。

| マイホームを買い替える時 | マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例 |

|---|---|

| マイホームを買い替えない時 | 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例 |

3.マイホームを買い替える時

(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

既存のマイホームを売却し、新たにマイホームを購入する場合に、旧マイホームの売却損失につき、他の所得(給与所得など)と「損益通算」することができる制度です。

また、「損益通算」しても控除しきれなかった「売却損失」が残る場合は、「繰越控除」をすることもできます。

名前の通り、マイホームを「買い替える」場合にのみ認められる「特例」です。

(1) 主な要件

| 要件 | 摘要 |

|---|---|

| 住んでいる建物又は土地建物を、 居住しなくなって、3年経過日の「属する年」の12月31日までに譲渡 |

|

| 旧マイホームは、売却年の1月1日時点で、所有期間が5年超 | |

| 買い替え資産は、旧マイホーム売却年の前年1月1日から、翌年12月31日までに取得 |

|

| 売却年の「前年及び前々年」に各種特例を受けていないこと。 |

|

| 旧マイホーム売却年の前年以前3年内に、この特例や、「特定のマイホームの譲渡損失の損益通算の特例」を受けていない | 売却年度については、この特例と、「特定のマイホームの譲渡損失の損益通算の特例」との同時併用不可 |

| 旧マイホームの売手と買手が、親子や夫婦など特別の関係でないこと。 | 生計を一にする親族、家屋売却後、その売却家屋で同居する親族、内縁関係の人、特殊関係法人も含む |

上記のほか、「繰越控除」についてだけのみ、下記の制限があります。

| 要件 | 内容 |

|---|---|

| 旧マイホームの敷地面積の制限 | 旧マイホーム敷地の面積が500平方メートルを超える場合は、500平方メートルを超える部分に対応する譲渡損失の金額は適用不可 |

| 住宅ローンの制限 | 繰越控除を適用する年の12月31日に、新マイホームについて償還期間10年以上の住宅ローンがない場合は、適用不可 |

| 所得制限 | 合計所得金額が3,000万円を超える年は、その年のみ適用不可。 |

| 当初申告要件 |

当初申告要件がありますので、確定申告をし忘れていた場合、たとえ遡って申告したとしても繰越控除ができません。 (損益通算については、当初申告要件はありません) |

(2)損益通算・繰越控除の額

特に制限はなく、「損失全額」となります。

(ただし、旧マイホームの敷地面積が500㎡を超える場合は、超える部分に対する売却損失については「繰越控除」の適用はできません。)

(3)住宅ローン控除との関係

住宅借入金等特別控除制度は併用可能です。ただし、住宅ローン控除の適用は「入居年」から10年間です。

「繰越控除」が使えなくなった年からではありません

したがって、損益通算や繰越控除により所得税等がゼロの場合は、その年度については、住宅ローン控除が利用できずに余ってきてしまうことになる点、ご留意ください。

なお、住宅ローン控除は、初年度のみ確定申告すれば、翌年以降「年末調整」可能ですが、繰越損失がある場合は、「毎年確定申告しなければならない」点、注意しましょう。

(5)添付書類

- 「居住用財産の譲渡損失の金額の明細書(確定申告書付表)」

「居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書(租措法第41条の5用)」 - 売却した旧マイホームの登記事項証明書、売買契約書の写しなど(所有期間5年超及び面積がわかるもの)

- 新マイホームの登記事項証明書や売買契約書の写しなど(購入年月日、家屋の床面積がわかるもの)

- 新マイホームの年末における住宅借入金等の残高証明書

- 確定申告書提出日までに新マイホームに住んでいない場合は、居住開始予定年月がわかるもの

- 売却時に住民票に記載されていた住所と売却マイホームの所在地が異なる場合は、戸籍の附票の写しなど

なお、繰越控除の場合は、毎年末に連続して確定申告書(損失申告用)を提出し、年末における住宅借入金等の残高証明書を添付する必要があります。

4.マイホームを買い替えない時

(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)

買換えしない場合は、こちらの制度となります。

住宅ローンつきのマイホームを売却し、譲渡損失が生じたときは、他の所得(給与所得など)と「損益通算」及び損益通算で控除しきれなかった「譲渡損失」は、「繰越控除」することができる制度です。

(1)主な要件

買い替え特例の場合と大きく異なる点は、以下です。

●買換えしなくても適用OK

●売却マイホームにつき、返済期間10年以上の住宅ローンの残高(旧マイホーム売買契約前日時点)がある場合

●損益通算金額は、住宅ローン残高-売却金額となるため、実質的には売買代金が住宅ローン残高を下回っている必要がある。

上記の関係で、マイホームを買替えしない場合に、この特例を利用するケースは少ないようです。

なぜなら、一般的に、住宅ローンには金融機関の抵当権がついていますので、売却したくても、金融機関が「抵当権抹消」に応じてくれず、実質売却できないケースが多いためだと思われます。

| 要件 | 摘要 |

|---|---|

| 住んでいる建物又は土地建物を、 居住しなくなって、3年経過日の「属する年」の12月31日までに譲渡 |

上記3.(1)と全く同じ

|

| 旧マイホームは、売却年の1月1日時点で、所有期間が5年超 | 旧マイホーム売買契約日の前日に、そのマイホームに係る償還期間10年以上の住宅ローンの残高があること。 |

| 売却年の「前年及び前々年」に各種特例を受けていないこと。 | 上記3.(1)と全く同じ

|

| 旧マイホーム売却年の前年以前3年内に、この特例や、「マイホームを買い換えた場合の譲渡損失の損益通算の特例」を受けていない | 売却年度については、この特例と「マイホームを買い換えた場合の譲渡損失の損益通算の特例」との同時併用不可 |

| 旧マイホームの売手と買手が、親子や夫婦など特別の関係でないこと。 | 上記3.(1)と全く同じ 生計を一にする親族、家屋売却後、その売却家屋で同居する親族、内縁関係の人、特殊関係法人も含む |

この特例は、「買い換え」は要件ではありませんので、「買い換え資産」の要件はありません。

旧マイホームの敷地面積の要件(500m2以下)の要件もありません。

また、繰越控除についてのみ、下記の場合は繰越控除できない制限があります。

| 要件 | 内容 |

|---|---|

| 所得制限 | 合計所得金額が3,000万円を超える年は、その年のみ適用できません。 |

| 当初申告要件 |

当初申告要件がありますので、確定申告をし忘れていた場合、たとえ遡って申告したとしても繰越控除ができません。 (損益通算については、当初申告要件はありません) |

(2)損益通算・繰越控除の額

住宅ローン残高(マイホーム売買契約前日の)が上限となり、売却価格を差し引いた金額となります。

借入金残高-譲渡対価

(3)添付書類

- 「特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)」

「特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書(租措法第41条の5の2用)」 - 売却した旧マイホームの登記事項証明書、売買契約書の写しなど(所有期間5年超及び面積がわかるもの)

- 売却した旧マイホームにかかる「住宅借入金等の残高証明書」(売却契約日の前日のもの)

- 売却時に住民票に記載されていた住所と売却マイホームの所在地が異なる場合は、戸籍の附票の写しなど

なお、繰越控除の場合は、毎年末に連続して確定申告書(損失申告用)を提出する必要がある点、同様です。

5.留意事項

最後にお伝えしてしたいのは、売却損失だと思っていても、厳密に計算すると「利益」になってしまう場合もあるという点です。

「購入額よりも売却額が安いから損した!なので・・申告しなくてよいか?」という相談がよくあります。

しかし、売却益か損失かは、購入額との比較で決まるわけではなく、売却時点の「価値」との比較で決まります。

例えば、建物は時間とともに劣化していきますので、売却時の建物価値は、購入金額よりも当然に低くなります。

その結果、売却額が「売却時の建物価値」を上回っていれば、「利益」が生じ所得税が課税されます。

売却損か?利益かのポイントは「売却時点の価値算定」です。詳しくは取得費のブログをご参照ください。

6.参照URL

(No.3370 マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3370.htm

(No.3390 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3390.htm

(特例の適用を受ける場合に申告書に添付する書類)

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/joto/pdf/014.pdf

7.YouTube

iframe>