No144【わかりやすく】タックスヘイブン対策税制とは?(外国子会社合算税制)適用除外要件は?/過去の判例・ペーパーカンパニー以外で適用される場合は?

誰しも、税金のない国があればそこに会社をつくりたいですよね?!

そんな夢のような国が「タックスヘイブン(租税回避地)」と言われる場所です。外国企業を積極的に誘致するために、カリブ海のバージン諸島やケイマン諸島等一部の地域では、法人税等の税金をゼロ、又は極端に低くしています。

しかし、「タックスヘイブン」利用による租税回避が横行したことを背景に、行き過ぎた租税回避行為を制限する趣旨で、「タックスヘイブン対策税制」が設けられました。最近では、日本でも、みずほ銀行やサンリオなどにタックスヘイブン対策税制が適用されたというニュースを聞いたこともある人もいるかもしれません。

今回は「タックスヘイブン対策税制」について解説します!

目次

1. タックスヘイブンとは?

(1) タックスヘイブンとは?

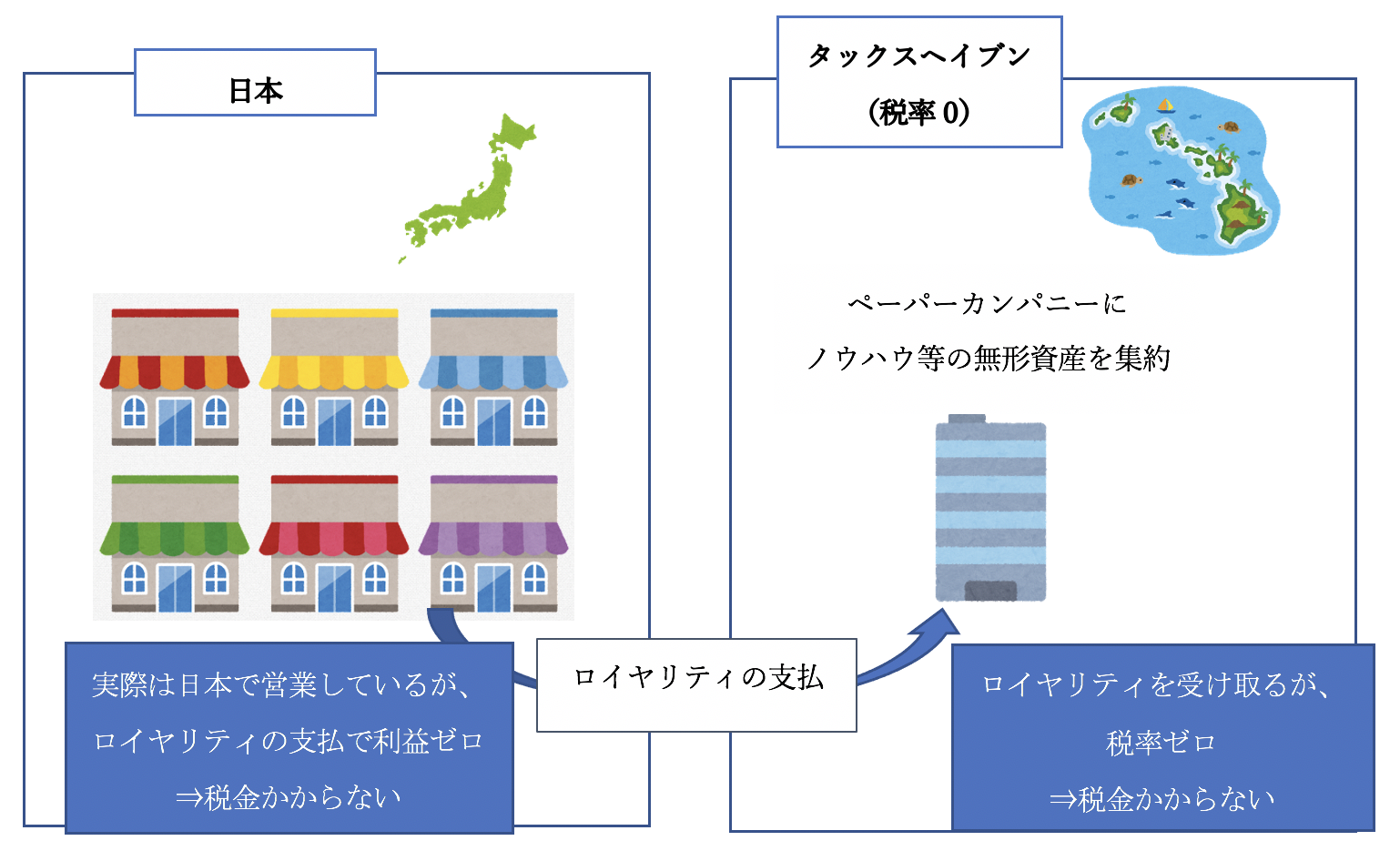

タックスヘイブン(租税回避地)とは、海外企業や富裕層の投資を誘致するために、法人税や所得税の税率をゼロ又は極端に低くしている国や地域で、バミューダ諸島、ケイマン諸島、パナマ等が有名です。グローバル企業では、タックスヘイブンの地域に子会社を設立し、その法人にノウハウ等の無形資産を移転させ、ロイヤリティの支払を通じて、企業全体の利益をタックスヘイブンの子会社に集約する税金対策スキームが一般的です。

(2) タックスヘイブンは違法?

タックスヘイブン自体は、国際税法上、違法なことではありません。しかし、タックスヘイブン利用による「行き過ぎた租税回避」は、本来、経済実態のある国で税収が得られないことの他、産業・ノウハウ流出など、さまざまな弊害が生じます。また、不正な資金やテロ資金などマネーローンダリングの温床になることも指摘されています。

2. タックスヘイブン対策税制とは?適用される会社は?

タックスヘイブン対策税制はCFC税制(Controlled Foreign Company)とも呼ばれ、一定条件に該当する「外国子会社」の所得を「日本の親会社等の所得」とみなして、日本で課税する制度です。

● 日本国内親会社 日本の法人税率30%

● 海外100%子会社 現地の法人税率10%(タックスヘイブン国)

● 利益は、海外子会社での利益1,000万円のみ

(便宜的に、日本親会社の利益はゼロとする)

(1) タックスヘイブン対策税制がない場合

- 海外子会社は「外国法人」となるため、日本国内親会社は、外国法人の利益については、日本の法人税は課税されません。

- 海外子会社で、現地の法人税相当額のみが課税されます。

1,000万円×10%(海外現地法人税率)=100万円 - 親会社子会社合わせた、グループ全体の法人税相当額は100万円となります。

(2) タックスヘイブン対策税制がある場合

- 日本国内親会社は、現地子会社の利益が合算され、現地の利益も含めて日本で法人税が課税されます。

1,000万円×30%(日本国内法人税率)=300万円 - 海外子会社で、現地の法人税相当額が課税されます。

1,000万円×10%(海外現地法人税率)=100万円 - 親会社子会社合わせたグループ全体での法人税等相当額は、以下となります。

300万円(国内)+100万円(海外)-100万円(外国税額控除)=300万円

つまり、タックスヘイブン対策税制が適用された場合は、たとえ、海外に利益を移転したとしても、日本の税率分がきっちり取られることになります。

(3) タックスヘイブン対策税制が適用される会社・株主

| 対象となる会社 (措置法第66条の6Ⅱ①) |

日本の内国法人or居住者が、合計で50%超の株式等(議決権・配当請求権等)を、直接or間接的に保有する「外国関係会社」(※)。 |

|---|---|

| 適用される株主 (措置法第66条の6 Ⅰ) |

上記「外国関係会社」の発行済株式等の10%以上を保有している内国法人・居住者である株主。 ⇒ 法人だけでなく個人株主も含まれる点に注意。 |

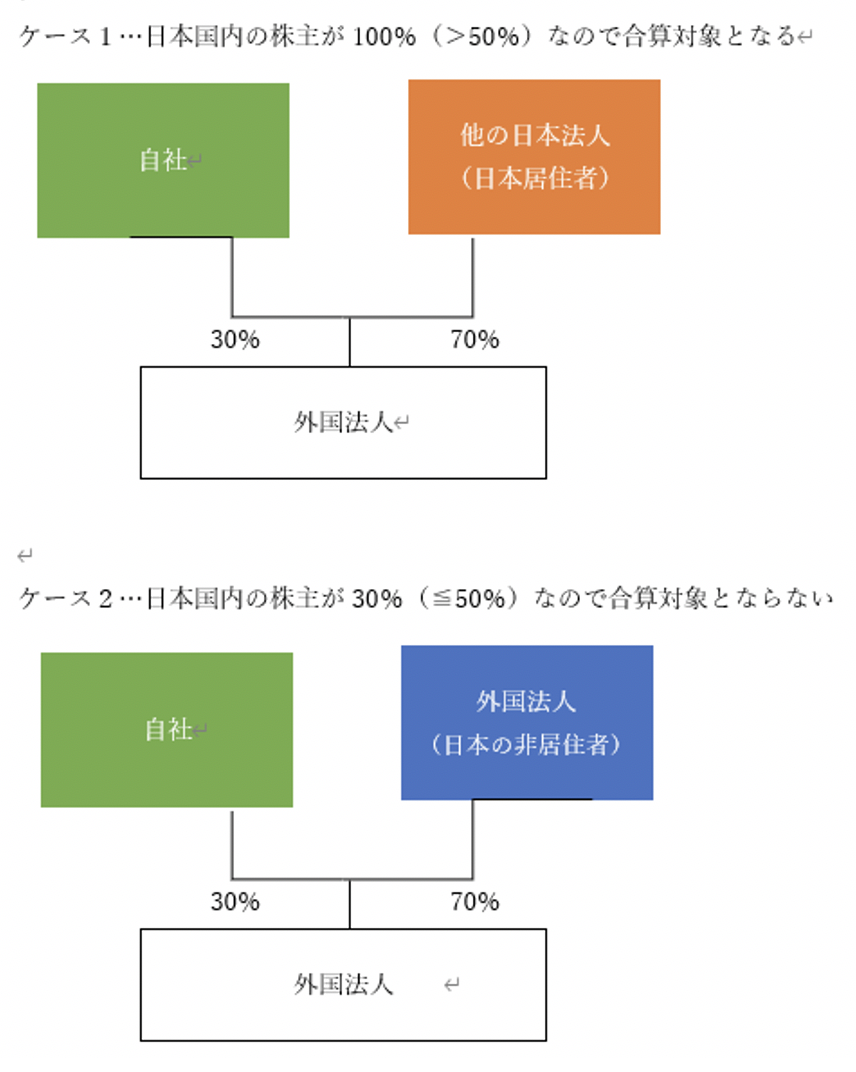

(※)外国関係会社の50%判定

50%超出資の判定は、株主相互間の資本関係は問われておらず、日本国内の株主をすべて合わせた割合で判定する点が特徴的です。また、50%超の保有関係がない場合でも、「実質支配関係」がある場合は該当する点に注意が必要です。例えば、下記の「ケース1」は、自社以外の株主も日本の法人であり、あわせて日本人株主が50%超となるため合算対象となりますが、「ケース2」の場合は、日本人株主は自社だけ(30%)であるため合算対象となりません(連鎖方式)。

しかし、ご自身の出資比率が低い場合、「投資先の他の株主に日本人がいるかどうか?」が把握できないケースもありますので、実務上は非常に難しいと思われます。

3. 外国関係会社の種類

(1) 外国関係会社の種類

「外国関係会社」は、①特定外国関係会社②左記以外の2種類に分かれます。①と②では、後述する「合算課税の適用除外基準」(下記4.)が異なってきます。

(2) 特定外国関係会社は3つ(措置法66条ノ6第2項第2号)

上記①の「特定外国関係会社」とは、次のいずれかの要件に該当する会社をいいます。

| ペーパーカンパニー | 固定資産を有しておらず、その国で事業の管理・支配を行っていない活動実態がない会社(一定の持株会社は除外可能)。 |

|---|---|

| キャッシュボックス | 総資産に比して「受動的所得」の占める割合が30%超等の会社。受動的所得とは、配当や株の運用・ロイヤリティ等を指します。 |

| ブラックリストカンパニー | 情報交換に関する取り組みへの協力が著しく不十分な国(ブラックリスト国)に所在する会社。 |

4. 合算課税の適用除外基準

(1) 「租税負担割合」による適用除外基準(措置法第66条の6第5項)

外国関係会社が、現地等で一定以上の税金を負担している場合は、日本での合算が免除されます。①特定外国関係会社と②左記以外で、租税負担割合の除外基準が異なります。

以下の通りです(経済活動基準については、下記(2)で解説します)。

| 会社区分 | 租税負担割合 | ||

|---|---|---|---|

| 20%未満 | 20%以上30%未満 | 30%以上 | |

| ① 特定外国関係会社(ペーパーカンパニー等) | 会社単位合算 | ― | |

| ② 上記以外 | 会社単位合算 | ― | ― |

租税負担割合=「租税の額÷外国関係会社の所得」で算出。例えば、UAEなど法人税がない国は、租税負担割合は0となります。

(2) 「経済活動基準」による適用除外基準(措置法第66条の6第2項第3号)

ペーパーカンパニー等(特定外国関係会社)以外の会社(上記②)については、たとえ「租税負担割合20%未満」となる場合でも、「経済活動基準」を満たす場合は、合算課税の対象外となります(①ペーパーカンパニー等(特定外国関係会社)については、「経済活動基準」による除外はありません)。

【経済活動基準】

以下の4つの要件、すべて満たす場合は、合算課税の対象外となります。

| 内容 | 留意事項 | |

|---|---|---|

| 事業基準 | 主たる事業が株式保有、特許権や著作権等の提供、船舶・航空機の貸付でないこと。 | 一定の持株統括会社は、会社を統括する目的があるので事業基準を満たします。 |

| 実体基準 | 事業を行うために必要な「事務所、店舗、その他固定資産設備」を有していること。 | 必ずしも自己所有の固定資産である必要はなく、業種によっては、レンタルオフィス等で認められた事例もあります。 |

| 管理支配基準 | 本店所在地で事業の管理、支配及び運営を自ら行っていること。明確な基準がなく、下記の点を「総合的に勘案して」判断され、実務上の判断は難しい。①意思決定機関(株主総会等)の開催場所②役員の職務執行場所③会計帳簿の作成・保管場所④当該子会社自身での業務重要事項の決定有無 | 単なる「ハコだけの会社」や「肩書だけの名義貸し役員」ではなく、「子会社自身が重要な意思決定をしている実態のある会社か?」という点がポイントです。現地での総会の議事録や会社の意思決定プロセスを書面で残しておくことも一助になるかと思います。 |

| 所在地国基準or非関連者基準 | 製造業等の場合は、所在地国基準(所在地国で事業を行っていること)、それ以外の業種(販売業・金融業等)は、非関連者基準(主として関連者以外と事業を行っていること)で判定。 | 非関連者基準とは、非関連者との取引割合が50%超かどうかで判定するため、毎年、取引先別の売上高等を確認する必要があります。 |

なお、実務上は、節税を意図していない場合でも、判定や合算が必要となるため、事務負担や税額負担が問題視されています。

5. 合算する所得・外国税額控除の適用

(1) 合算する所得

対象外国関係会社の所得のうち、保有割合に対応する部分が合算する所得となります。ただし、一定の金額以上の「受動的所得」がある場合等、当該所得の合算が必要なケースもあります。受動的所得とは、実質的活動のない事業から得られる所得のことで、配当・有価証券の譲渡損益やロイヤリティ等を指します。

(2) 外国税額控除が可能

タックスヘイブン対策税制の適用を受けた場合、海外と日本で二重課税となるため、現地での外国税につき、親会社で「外国税額控除」の適用が可能です。ただし、「個人株主」の場合、現地法人税は「外国税額控除」の対象となりません。あくまで法人間や個人間の二重課税を排除する規定のため、法人税と所得税は別物…ということなのかもしれません(個人事業主は、雑所得として合算課税が行われます)。

6. タックスヘイブン対策税制にかかる裁判例

近年、日本でタックスヘイブン対策税制が適用されニュースになった2件を紹介します。

| サンリオ子会社(台湾・香港) | サンリオ香港子会社にかかる13億円の合算課税追徴処分(2022年)。論点は、経済活動基準の「事業基準」で定める「主たる事業が、株式保有・・著作権等の提供・・でないこと」を満たすかどうかの点。国税局は香港子会社の主たる事業が、「著作権の提供等」であると判断し、課税処分を行った。 経済界からは、海外子会社が僅かでも「著作権の提供」をしていれば「主たる事業」とされてしまう懸念を問題視。 |

|---|---|

| みずほ銀行SPC(ケイマン諸島) | 事業年度末日に瞬間的にケイマン諸島のSPCがみずほ銀行の100%子会社となっていたために、国税局側はタックスヘイブン対策税制の対象と主張し、合算課税の処分を実施。みずほ銀行側は租税回避の目的がなく、一時的に100%子会社であった旨を主張(東京地裁ではみずほ側が敗訴、2022年の東京高裁ではみずほ側が逆転勝訴し、最高裁の判断待ち)。 経済界からは租税回避の意図がないにもかかわらず、事業年度末だけの現況で思わぬ課税が生まれることを危惧する声もあり。 |

7. 参照URL

(外国子会社合算課税に関するQ&A)

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/180111/pdf/01.pdf

(CFC税制の改正について タックスヘイブン対策税制・外国子会社合算税制)

https://www.meti.go.jp/policy/external_economy/toshi/kokusaisozei/cfc/PDF/170822_cfc.pdf

8. Youtube

Coming Soon