No154.【無償減資】会計処理・税務処理・申告書の記載例/みなし配当や均等割等への影響は?

無償減資とは、会社財産の流出を伴わない、形式的な減資です(会社の財産は減少しない)。

減資の方法には、大きく2つの方法、「有償減資」と「無償減資」の2種類があります。有償減資は、株主への払戻を伴う「実質的な減資」、一方、無償減資は、欠損填補を穴埋めするための「形式的な減資」です。

「無償減資」は、会計上は資本取引となりますが、税務上は、資本取引とはなりませんので、申告調整が必要となります。

今回は、「無償減資」の会計処理・税務処理・申告書の記載方法をまとめます。

1. 無償減資の目的・法的性格

(1) 無償減資の目的

無償減資は、欠損填補による経営再建や、自己株式取得の財源を確保する目的で行われるケースが多いです(無償減資でも、剰余金の分配可能利益は増加します)。

また、税法上は、減資することにより、地方税上の「均等割額」や「外形標準課税」の税金の節税が可能ですので、税制メリットを享受するために行われるケースもあります。

(2) 無償減資の法的性格

会社法上、減資により「欠損を直接填補」することはできません。

会社法上、減資とは単に資本を減少させる手続であり、一旦減資により「その他資本剰余金」に振り替えたうえで、別個の手続として、資本剰余金を欠損填補にあてる流れとなります。

つまり、会社法上の法律構成としては、無償減資は、「資本金の減少」+「剰余金の処分」の2つが組み合わさったものとなります。

| 資本金の減少 | 資本金を減少させ、「その他資本剰余金」に振り替える行為

⇒原則 株主総会特別決議(会社法447Ⅰ) |

剰余金の処分 | 「その他資本剰余金」を処分する行為 ⇒株主総会普通決議(会社法452条) |

|---|

2. 会計処理と税務処理の違い

無償減資は、会計上は「資本取引」となります。

一方、税務上は、原則として、実際株主に財産の払戻が伴う取引のみが「資本取引」とされますので、「無償減資」は、「資本取引」とは取り扱われません(法施令8条)。

したがって、「無償減資」は、会計上と税務上で取扱いが異なるため、申告調整が必要となります。

なお、無償減資の場合は、有償減資や自己株式取得の場合と異なり、「みなし配当」は生じません。

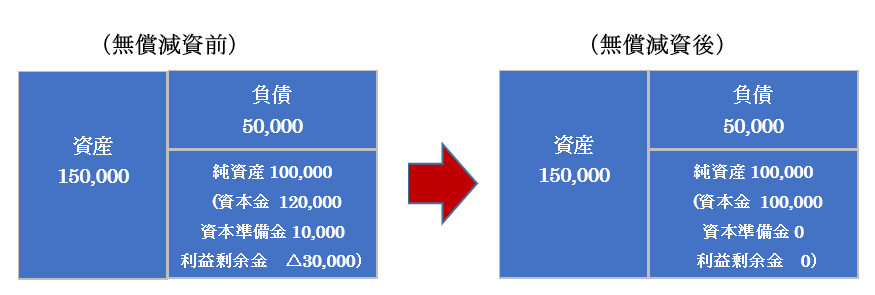

3. 例題

- 簿価純資産100,000(資本金120,000、資本準備金10,000、その他利益剰余金△30,000)の会社が、欠損填補を穴埋めするため「無償減資」を行う

- 資本金20,000、資本準備金10,000を取崩し、「その他資本剰余金」30,000に振り替え、その他利益剰余金△30,000の欠損填補の処理を行う。

- 無償減資前の、法人税上の「資本金等の額」は資本金130,000(会計上の資本金120,000 + 資本準備金10,000と一致しているものとする。

(1) 会計処理

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 資本金の減少 | 資本金 資本準備金 |

20,000 10,000 |

その他資本剰余金 | 30,000 |

| 剰余金の処分 | その他資本剰余金 | 30,000 | その他利益剰余金 | 30,000 |

- まず、減資の手続として、「資本金」及び「資本準備金」を減少させ、「その他資本剰余金」に振替えます

- 次に、剰余金の処分手続として、「その他の資本剰余金」を減少させ、欠損填補(その他利益剰余金の填補)にあてます。

なお、欠損額△30,000円以上に「その他資本剰余金」を取り崩した場合の残額は「その他資本剰余金」(資本金及び資本準備金減少差益)となります。

(2) 税務処理

| 借方 | 貸方 |

|---|---|

| 仕訳なし | |

「無償減資」は、株主への金銭の払戻がないため、税務上は資本取引とは扱われません(単に「純資産の部」内での振替)。したがって、法人税法上は、何もなかったものとして取り扱われます(法施令8・9条)。

4. 申告書の記載例

上記例題をもとに、確定申告書の記載方法をお伝えします。

無償減資取引は、会計上は資本取引である一方、税務上は資本取引でない(何もなかった)ことから、会計処理と税務処理が異なります。

税務上は資本取引はありませんので、申告調整として、会計と税務を一致させる別表5の申告調整(振替調整)を行います。

(1) 会計⇒税務上の修正仕訳

会計上の仕訳を、税務仕訳に合わせるための「修正仕訳」は、以下となります。

| 借方 | 貸方 | ||

|---|---|---|---|

| その他利益剰余金 | 30,000 | 資本金 資本準備金 |

20,000 10,000 |

単に、無償減資の会計処理と税務処理が異なるため、税務上は減資がなかったものとするための振替仕訳です。

(2) 別表4の記載

会計上の「利益」と税務上の「所得」に差異はありませんので、別表4での加減算はありません。

(3) 別表5の記載

「会計上の利益」と「税務上の所得」に差異はありません。

ただし、会計上の資本の減少額を、税務上は資本取引がなかったことにする必要があるため、別表5で、会計を税務処理に合わせる調整を行います。

上記(1)の「会計 ⇒税務修正仕訳」の内容を、別表5に転記します。

調整前の別表5は既に「会計処理」が転記されており、当該金額を税務処理に合わせる(なかったものとする)ための調整、とイメージしてもらえればと思います。

① 利益積立金の計算に関する明細書

| 区分 | 期首 | 当期中の増減 | 差引 | |

|---|---|---|---|---|

| 減 | 増 | |||

| 利益準備金 | ||||

| 無償減資 | 30,000 | △30,000 | ||

| 繰越損益金 | 30,000 | |||

- 緑の数値は、会計処理を示していますので申告調整ではありません。

既に、欠損填補の会計処理として、「繰越損益金」は、30,000だけ多くなっているはずです。 - 上記の赤字部分が、申告調整箇所となります。上記会計処理を前提に、税務上は何もなかった形に戻すため、会計処理を取り消す(△30,000)申告調整を行います。

② 資本金等の額の明細書

| 区分 | 期首 | 当期中の増減 | 差引 | |

|---|---|---|---|---|

| 減 | 増 | |||

| 資本金 | 120,000 | 20,000 | 100,000 | |

| 資本準備金 | 10,000 | 10,000 | 0 | |

| 無償減資 | 30,000 | 30,000 | ||

| 差引合計額 | 130,000 | 130,000 | ||

- 緑の数値は、会計処理を示していますので申告調整ではありません。既に、その他資本剰余金への振替処理として、「資本金」「資本準備金」はそれぞれ△20,000、△10,000されているはずです。

- 上記の赤字部分が、申告調整箇所となります。上記会計処理を前提に、税務上は何もなかった形に戻すため、会計処理を取り消す(+30,000)申告調整を行います。

- 結論的には、「資本金等の額の明細書の差引合計額」は、期首も期末も130,000で変動はありません。

なお、書き方は自由です。

上記例では、資本金等の額の明細書の「資本金・資本準備金」残高が、会計上のBS資本金と資本準備金と一致するように、別建てで「無償減資」の行で調整をしています。

5. 無償減資と住民税均等割・外形標準課税への影響

無償減資は、法人税上の資本取引ではありませんが、住民税・事業税上の「資本金等の額」は減少します。したがって、「欠損填補による無償減資」により、①法人住民税均等割の計算②外形標準課税の資本割の課税標準が減少し、それぞれの税額が安くなります。詳しくは、「資本金等の額」をご参照ください。