No161.100%子会社・孫会社と「特定同族会社」の関係/グループトップの会社の株主構成によって留保金課税の適用関係は異なる

一定要件を満たす、「特定同族会社」は、留保金課税が適用されます。

「特定同族会社」の定義は、非常に難しく、実務上は判定が難しいです(「特定同族会社」判定の具体例は、No159をご参照ください)。

ただし、「特定同族会社」に該当する場合でも、グループトップの会社の株主構成により、法人税上、「留保金課税」が課税されない場合があります(法基通16-1-1)。

例えば、上場会社等と、非上場会社では、「留保金課税」の適用関係が異なってきます。

今回は、100%子会社・100%孫会社と「特定同族会社」の関係につき、グループトップの株主構成(オーナー株主or少数株主多数)に区分して解説します。

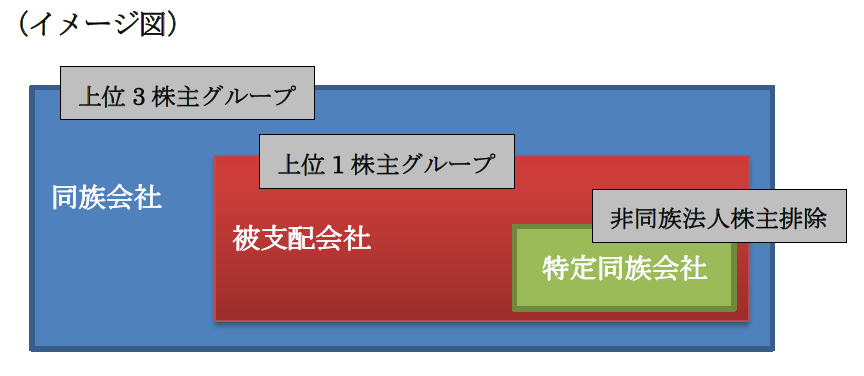

1. 特定同族会社の要件

特定同族会社とは、資本金の額等が1億円超の「同族会社」のうち、「被支配会社」かつ「一定の会社」です。

特定同族会社に該当する「要件」をまとめると、以下のようになります。

すべての要件を満たす場合、「特定同族会社」となります。

| 要件 | 内容 | |

|---|---|---|

| 要件1 | 同族会社(資本金の額等 1億円超) | 上位3株主グループで、持株割合が50%超となる会社 |

| 要件2 | 被支配会社 | 上位1株主グループで、持株割合が50%超となる会社 |

| 要件3 | 一定の会社 | 判定会社の上位1株主グループに、「被支配会社でない法人株主」が含まれる場合、この法人株主を除外しても、判定会社が被支配会社となる会社(法人税法67条) |

被支配会社のうち、①被支配会社であることについての判定の基礎となった株主等のうち②被支配会社でない法人がある場合には、③当該法人をその判定の基礎となる株主等から除外して判定した場合でも被支配会社となるもの

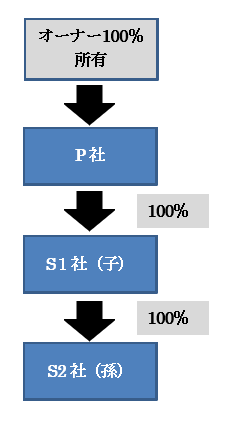

2. 親会社の株主がオーナー100%の場合(非上場会社等)

- P社、S1社、S2社は、P社を頂点とした100%グループ会社

- P社自身は、オーナー個人株主が100%所有しているものとする。

- 全ての会社の資本金は、1億円超とします。

- P社、S1社、S2社はそれぞれ留保金課税が適用される会社か?

(1) 親会社 P社

P社は、オーナーが100%所有する会社のため、上記要件1~3を満たし「同族会社」に該当します。

したがって、「留保金課税」が適用されます。。

(2) S1社(子会社)

S1社は、P社が100%所有する会社のため、上記要件1~3を満たし「同族会社」に該当します。

したがって、「留保金課税」が適用されます。

なお、S1社の株主P社は、法人ではありますが、オーナー100%株主のため、⇒「被支配会社でない法人株主」ではありません。

したがって、要件3も満たします。

(3) S2社(孫会社)

S2社は、S1社が100%所有する会社のため、上記要件1~3を満たし「同族会社」に該当します。

したがって、「留保金課税」が適用されます。

なお、S2社の株主S1社は、法人ではありますが、P社100%株主のため、⇒「被支配会社でない法人株主」ではありません。

したがって、要件3も満たします。

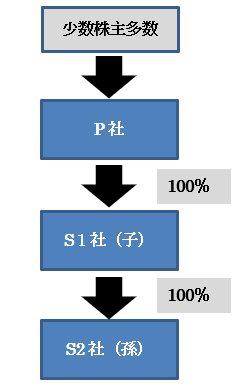

3. 親会社の株主が少数株主の場合(上場会社等)

- P社、S1社、S2社は、P社を頂点とした100%グループ会社

- P社自身は、少数株主多数、単独で過半数所有している株主はいない。

- 全ての会社の資本金は、1億円超とします。

- P社、S1社、S2社、それぞれ留保金課税が適用される会社か?

(1) 親会社 P社

P社は、株主多数(単独で過半数所有はいない)のため、要件1(上位3株主グループで、持株割合が50%超)を満たさず、「同族会社」に該当しません。

したがって、「留保金課税」の適用はありません。

(2) S1社(子会社)

①要件1 同族会社に該当するか?

⇒上位3株主グループで、持株割合が50%超となるか?

S1社は、P社に100%保有されているため、要件1を満たし、「同族会社」に該当します。

②要件2 被支配会社に該当するか?

⇒上位1株主グループで、持株割合が50%超となるか?

S1社は、P社に100%保有されているため要件2を満たし、「被支配会社」に該当します。

③要件3 「一定の会社」に該当するか?

⇒「被支配会社でない法人株主」を除外しても、S1社は、被支配会社になるか?

法人税法67条の規定をもとに、検討します。

被支配会社のうち、①被支配会社であることについての判定の基礎となった株主等のうち②被支配会社でない法人がある場合には、③当該法人をその判定の基礎となる株主等から除外して判定した場合でも被支配会社となるもの

| 要件 | 内容 | 結果 |

|---|---|---|

| ① | 判定の基礎となった株主等とは? | 第1株主順位グループのP社。 |

| ② | 株主等のうち、「被支配法人でない法人」かあるか? | P社は少数株主多数の「被支配会社でない法人」 ⇒「被支配会社でない法人」がある。 |

| ③ | 当該法人を、その判定の基礎となる株主等から除外して判定した場合でも被支配会社となるか? |

|

⇒要件3を満たさず、「一定の会社」に該当しません。

【結論】

S1社は、「特定同族会社」に該当しないため、「留保金課税」の適用はありません。

(3) S2社(孫会社)

①要件1 同族会社に該当するか?

⇒上位3株主グループで持株割合50%超となるか?

S2社は、S1社に100%保有されているため要件1を満たし、「同族会社」に該当します。

②要件2 被支配会社に該当するか?

⇒上位1株主グループで、持株割合が50%超となるか?

S2社は、S1社に100%保有されているため要件2を満たし、「被支配会社」に該当します。

③要件3 「一定の会社」に該当するか?

⇒「被支配会社でない法人株主」を除外しても、S2社は、被支配会社になるか?

法人税法67条の規定をもとに、検討します。

被支配会社のうち、①被支配会社であることについての判定の基礎となった株主等のうち被支配会社でない法人がある場合には、②当該法人をその判定の基礎となる株主等から除外して判定した場合でも被支配会社となるもの

| 要件 | 内容 | 結果 |

|---|---|---|

| ① | 判定の基礎となった株主等とは? | 第1株主順位グループのS1社。 |

| ② | 株主等のうち、「被支配法人でない法人」かあるか? | S2社はS1社に100%保有されているので、「被支配会社」 ⇒「被支配会社でない法人」はない。 |

| ③ | 当該法人を、その判定の基礎となる株主等から除外して判定した場合でも被支配会社となるか? | 除外する株主はいないため、上記②で終了。

⇒被支配会社となる |

⇒要件3を満たし、「一定の会社」に該当します。

【結論】

S2社は、留保金課税の適用が行われる「特定同族会社」となります。

・・・という結論がでそうですが・・結論は異なります。

以下の「例外規定」があります。

4. 例外規定(法人税基本通達16-1-1)

「被支配会社でない法人の直接又は間接の被支配会社は、すべて被支配会社でない法人に含まれる」・・という規定があります(法人税基本通達16-1-1)。

・・特定同族会社の特別税率に規定する「被支配会社でない法人」には、・・「被支配会社でない法人の子会社」・・「被支配会社でない法人の孫会社」・・被支配会社でない法人の直接又は間接の被支配会社も含まれる。

つまり、法人税基本通達16-1-1により、上記例の場合は、S1社、S2社は、被支配会社でない法人(P社)に直接的・あるいは間接的に支配(S1を通して)されている被支配会社ですので・・S1社、S2社はどちらも「被支配会社でない法人」に含まれます。

結論的には、上場会社等、グループトップが、被支配会社でない法人(少数株主多数)の場合は、子会社、孫会社については、留保金課税の適用はないということになります。

最後にどんでんがえしがあって、なんのことやら・・という感じですけど。

5. 参照URL

(法人税基本通達16-1-1)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/16/16_01_01.htm