No158.【わかりやすく】留保金課税の適用を受ける「特定同族会社」とは?/同族会社と特定同族会社の違いを図解で解説

オーナー経営の会社の場合、株主(オーナー)の「個人所得税」を回避するため、利益が生じても配当を行わずに「内部留保」する場合があります。ただし、行き過ぎた内部留保は、租税回避につながることから、法人の「内部留保金」に対して課税されます。「特定同族会社の留保金課税」と呼ばれます。

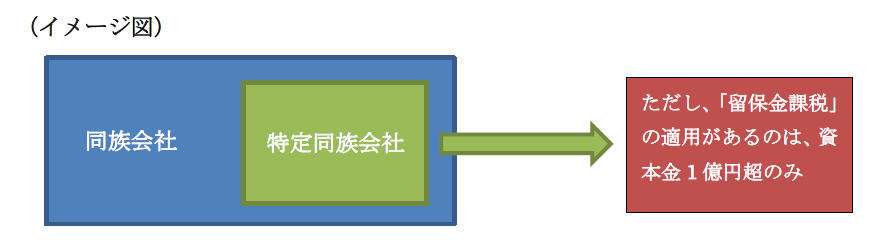

ただし、留保金課税の適用を受ける会社は、同族会社すべてではありません。

同族会社のうち、「特定同族会社」に該当する場合のみ、留保金課税の適用があります(資本金1億円超のみ)

今回は、「同族会社」及び「特定同族会社」の内容をお伝えし、「留保金課税」の適用対象となる特定同族会社につき解説します。(種類株式(議決権制限株式)を発行していない場合を前提にします)

目次

1. 特定同族会社とは?

(1) 特定同族会社とは?

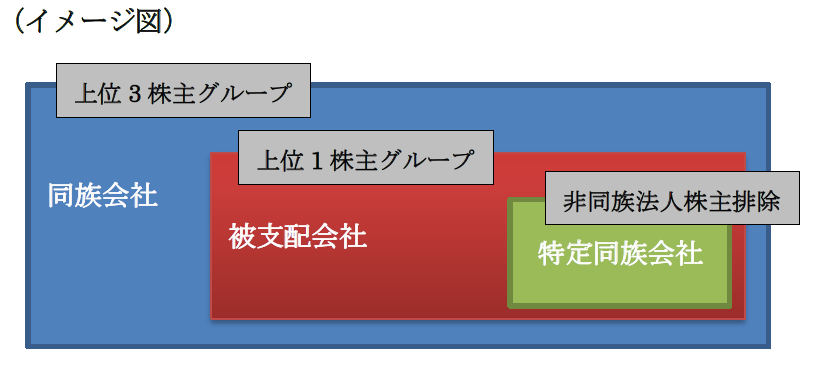

特定同族会社とは、①資本金の額等が1億円超の同族会社のうち、②「被支配会社」かつ③「一定の会社」です

(2) 特定同族会社の要件

特定同族会社に該当する「要件」をまとめると、以下のようになります。

すべての要件を満たす場合、「特定同族会社」となります。

| 要件 | 内容 | |

|---|---|---|

| 要件1 | 同族会社(資本金1億円超) | 上位3株主グループで、持株割合が50%超となる会社 |

| 要件2 | 被支配会社 | 上位1株主グループで、持株割合が50%超支配されている会社 |

| 要件3 | 一定の会社 | 判定会社の上位1株主グループに、「被支配会社でない法人株主」が含まれる場合、この法人株主を除外しても、判定会社が被支配会社となる会社(法人税法67条) |

以下、それぞれの要件の内容をお伝えしていきます。

2. 同族会社とは?(要件1)

(1) 同族会社とは?

上位3株主グループで、持株割合が50%超となる会社です。

「株主グループ」には、株主の「特殊の関係のある個人及び法人」が含まれます。

なお、相続税上、非上場株式の評価区分を決定する際、「同族株主」という概念がありますが、上記の「同族会社」とは微妙に概念が異なりますので、ご留意ください。

(2) 特殊の関係のある個人及び法人とは?(法令4条)

| 特殊の関係のある個人 |

①株主等の親族(配偶者・6親等内の親族、2親等内の姻族) ②株主等と内縁関係にある者、株主等の使用人、株主等が生計を維持している者 ③上記②の者と生計を一にする親族(同居は関係なし) |

|---|---|

| 特殊の関係のある法人 | 株主等(特殊の関係のある個人、法人含む)の持株割合が50%超の他の会社 |

3. 「被支配会社」とは?(要件2)

被支配会社とは、上位1株主グループで、持株割合が50%超保有され、支配されている会社です。

4. 一定の会社とは?(要件3)

(1)一定の会社とは?

「特定同族会社」に該当するのは、要件2を満たす「被支配会社」のうち、「一定の会社」となります。「被支配会社」がすべて「特定同族会社」になるわけではありません。

この「一定の会社」の内容は、法人税法67条に記載があります。

被支配会社のうち、①被支配会社であることについての判定の基礎となった株主等のうち被支配会社でない法人がある場合には、②当該法人をその判定の基礎となる株主等から除外して判定した場合でも、「被支配会社」となるもの

何言ってるか?わかりませんね・・(笑)。以下、解説します。

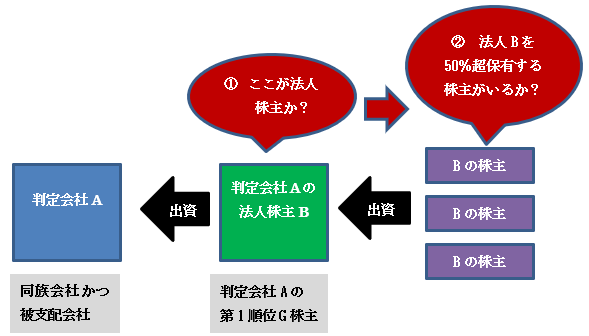

(2)判定会社に出資する株主側の要件が追加されている

法人税法67条は、簡単に言うと・・判定会社自身が「被支配会社」である要件に加えて、判定会社に出資する「株主側」に対する要件が追加で求められています。

つまり・・判定会社の上位1株主グループ(=判定の基礎となった株主等)に、「被支配会社でない法人株主」が含まれる場合には、この法人株主を「除外して」再度判定してね、という意味です。

(3)被支配会社でない法人株主とは?

上位1株主グループで、持株割合が50%超保有されていない(=支配されていない)法人です。

(4)出資する法人株主自身に出資する株主の把握が必要

判定会社の上位1株主グループの中に「法人」が含まれる場合は、当該法人自体が、上位1株主グループで50%超支配されている会社か(被支配会社か?)を検討する必要があります。

結局、この法人株主自身に出資している株主まで把握しないと判断できないということなので・・結構めんどうですね。

5. 「一定の会社」(要件3)の実務上の判断

要件2を満たす「被支配会社」の「第1順位グループの株主」は、以下のどちらかになります。

| 第1順位グループの株主の属性 | 特定同族会社の判断 |

|---|---|

| 「個人株主」or「被支配会社である法人株主」 | 第1順位グループの株主が、「個人株主」や「被支配会社である法人株主」の場合は・・ ややこしい要件を検討することなく、対象法人は、「特定同族会社」になります。(=除外する株主がいないため) |

| 「被支配会社でない法人株主」 | 第1順位の株主に「被支配会社でない法人」が含まれる場合は・・ 当該法人を除いて、もう一度株主グループを選びなおし、再選定後の第1順位株主グループをもとに対象法人が「被支配会社」に該当するか?を再検証します(※)。 |

(※)なお、上記の第1順位の法人株主が50%超を保有している場合は、逆に言うと、第2順位の株主が保有割合50%超になることはありませんのでで、再選定後も、結果的に対象法人は「被支配会社」にはならない=「特定同族会社」にはならない、という結論になります。

6. 留保金課税が適用される「特定同族会社」

「同族会社」のうち、「資本金の額が1億円以下の法人」は、「特定同族会社」に該当せず、留保金課税が適用されません

(資本金の額が5億円以上の法人等の100%子法人は除きます)。

7. 特定同族会社判定の具体例

上記の要件をもとに、「特定同族会社」に該当するかどうか?を判定していきます。

こちらについては、具体例を用いて、No159で解説しています。ご参照ください。

8. 参照URL

(特定同族会社の特別税率)

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/070313/15.htm

(特別税率を適用されない特定同族会社の範囲)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/16/16_01_01.htm

(No.5800 一定の大法人等の100%子法人等における中小企業向け特例措置の不適用)

http://www.nta.go.jp/taxanswer/hojin/5800.htm