No60.【わかりやすく】純資産価額方式による自社株式(非上場株式)の相続税評価方法は?評価差額に対する法人税等相当額とは?具体例で解説

取引相場のない「非上場株式」を相続、贈与する際、株式の価値を算定する必要があります。

非上場株式の評価方法は「財産基本通達」に定められています。「純資産方式」、「類似業種比準価額方式」、「配当還元方式」の3つです。

今回は、このうち、比較的「規模の小さな会社」で用いられる「純資産価額方式」の評価方法を解説します。

なお、自社株式の評価方法の選択については、No36をご参照ください。大会社・中会社・小会社の区分により、選択すべき評価方法が異なってきます。

1.純資産価額方式とは?

(1) 純資産価額方式とは?

純資産価額方式は、貸借対照表の純資産(資産-負債)に基づき、1株当たりの株価を計算する方法です。

ただし、帳簿価額での純資産ではなく、「財産基本通達」に基づいて、会社が解散した場合の価値を前提に、資産、負債を時価に置きなおした純資産となります。当該評価方法は、純資産を減少させることで、評価額を引き下げることができますので、現金を不動産等に変えることで、評価額を引き下げる余地があります。

(2) 純資産価額方式の計算方法

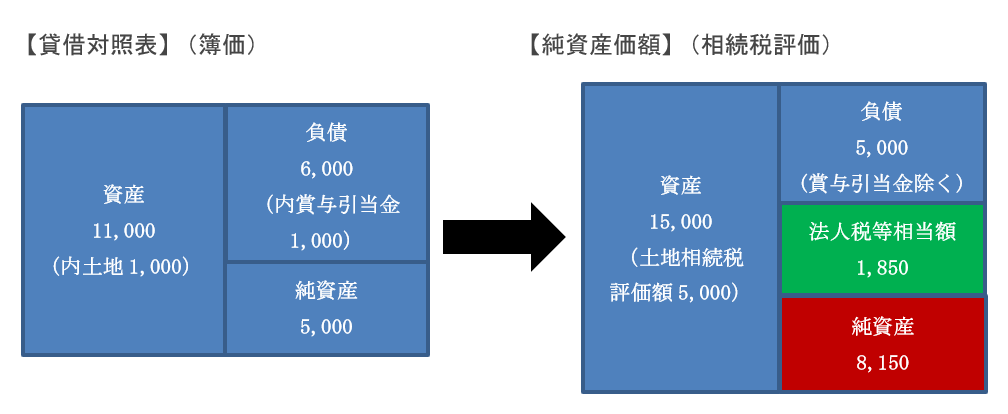

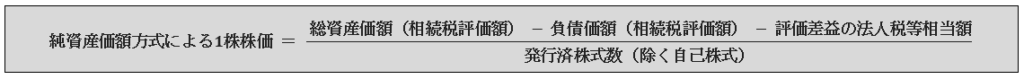

純資産価額方式での計算方法は、以下となります。

●総資産及び負債を、相続税上の評価額に置きなおし、評価差額の法人税等相当額を控除して、純資産価額を算定します。

●評価差益の法人税等相当額は、現在は「含み益×37%相当額」で算定されます。

●分母の発行済株式数からは、自己株式保有株式数は控除します。

(3) 評価差益の法人税等相当額とは?

純資産価額方式は、会社が解散した場合を前提に、資産、負債を相続税評価額(=時価)に置きなおすため、含み益が計上される場合があります。当該含み益は、将来、会社を清算・解散する際に法人税が課税されます。

そこで、純資産価額方式での株価の算定上、将来の含み益に対応する法人税相当額を控除し、「税引後の含み益」で純資産価額を集計します。(含み損=マイナスの場合は法人税等相当額はゼロで計算)。この結果、含み益があっても、評価は60%程度に抑えてくれる、ということになります。

(4) 実務上は直近期末の決算金額でOK

各資産・各負債の価額は、原則、課税時期に仮決算を行いますが、直前期末から著しい変動がなければ、直前期末の決算数値で算定することも認められます。実務上は、直前期末の決算数値を用いることがほとんどです。

2.資産・負債評価時の留意事項

純資産価額方式は、あくまで「税法上の帳簿価額」です。例えば、減価償却超過額がある場合は加算します。

財産基本通達に基づき「資産・負債」を時価評価するにあたって、各勘定科目ごとの留意事項をまとめると、以下の通りとなります。

| 土地・建物 | ●原則として、路線価や固定資産税評価額を基に算定します。 ●ただし、課税時期開始前3年以内に取得した土地・建物は、課税時期における「通常の取引価額」相当額での評価となります(棚卸資産の土地建物は除く)。通常の取引価額は、一般的に路線価等よりも高い金額となりますので、留意が必要です。直前期末から3年以内ではなく、「課税時期開始前3年内」です。 |

|---|---|

| 前払費用や繰延資産 | 前払費用や繰延資産など換金性のない財産は、解散時の価値で評価しますので、評価額はゼロとなります。 |

| 有価証券・非上場株式 | ●上場株式等については、市場価額で時価に置きなおします。 ●非上場株式については、投資先の決算書に基づいて、純資産価額方式あるいは類似業種比準価額方式等で評価を行います。ただし、法人が保有する非上場株式については、純資産価額方式での評価差益に対する法人税額等相当額につき、37%の控除ができません。(財基通186-3) |

保険積立金 | 法人契約の生命保険については、解約返戻金で評価します。過去に損金処理済の分があれば、通常は、含み益が生じます。 |

| 借地権・営業権等 | 帳簿価額のない無償取得の借地権、営業権については、財産評価通達に基づいて資産評価を行います。 |

| 引当金 | 貸倒引当金、賞与引当金、退職給与引当金などは、確定債務ではないため、純資産価額方式での負債には含めません。 |

| 確定債務 | 会計上、計上されていない負債であっても、確定債務については、純資産価額方式での負債に計上します。 ●例えば、未払固定資産税(決算日前に賦課期日到来の確定分)、相続人などに支給することが確定した退職手当金等は、負債に計上します。 ●直前期末日後から課税時期までに「確定した剰余金の配当」の金額は負債に計上します(配当株主総会決議後に死亡した場合など) |

3.具体例

- 貸借対照表 総資産11,000(うち、土地簿価1,000)、土地の相続税評価額は5,000とする。

- 貸借対象表 負債6,000(うち、賞与引当金1,000)

- 発行済株式数500株(自己株式はなし)

- 純資産価額方式での評価額は?

【相続税評価額】

| 簿価 | 相続税評価額 | 計算根拠 | |

|---|---|---|---|

| 資産 | 11,000 | 15,000 | ●土地の含み益 5,000 – 1,000 = 4,000 ●11,000(簿価) + 4,000(含み益)= 15,000 |

| 負債 | 6,000 | 5,000 | ●賞与引当金1,000は、確定負債ではないため、純資産価額方式での負債には含めない ●6,000 – 1,000(賞与引当金) |

| 法人税等 相当額 |

– | 1,850 | ●4,000(土地含み益)+ 1,000(賞与引当金)= 5,000 ●5,000 × 37% = 1,850 |

| 純資産 | 5,000 | 8,150 | 15,000 – 5,000 – 1,850 = 8,150 |

なお、株式の取得者とその同族関係者の議決権割合が50%以下であれば、1株当たりの純資産価額に80%を乗じて評価できる例外があります(財基通185)。詳しくは、No87をご参照ください。

4.参照URL

(株式及び出資)

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/08/04.htm