No128.【適格現物分配】孫会社を子会社化する場合の現物分配/子会社保有の「孫会社株式現物分配」の会計処理・仕訳・税務処理・申告書記載例

「現物分配」とは、「剰余金の配当」を金銭以外の資産で行うことをいいます(法法2条12の5の二)。

株主に対する配当を、現金でなく「株式」や「不動産」等で還元する場合などが代表例です。

税務上、「適格要件」を満たす現物分配については、現物分配直前の帳簿価額での譲渡をしたものとして、資産の移転により譲渡損益は発生しません。

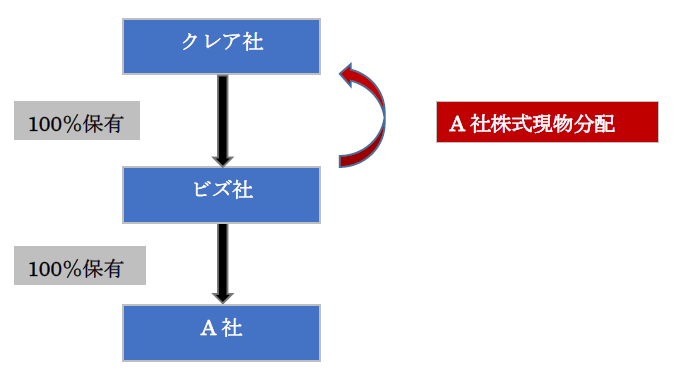

実務上、現物分配を活用するケースはさまざまありますが、「孫会社を子会社にしたい場合に行われる株式の適格現物分配」を例に、会計処理・税務処理を解説します。

(現物分配・適格現物分配の内容・要件については、NO49をご参照ください。

1. 株式の適格物分配の具体例

● 当該現物分配は、金銭ではなく、ビズ社の100%子会社「A社株式」(=ビズ社の資産)で行う。

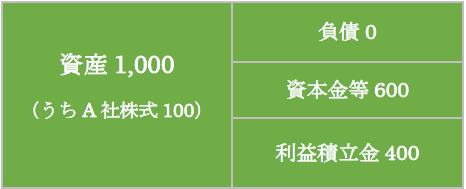

● ビズ社保有の「A社株式」簿価は100とする。ビズ社の会計上の資本金等=税務上の資本金等の額と一致しているものとする。

● 現物分配の原資は、「その他資本剰余金60・その他利益剰余金40」する。

● クレア社とビズ社は完全支配関係があり、当該現物分配は「適格要件」を満たすものとする。

(ビズ社の前事業年度末 BS)

2. 子会社・現物分配法人の処理(ビズ社)

(1) 仕訳(会計・税務)

「適格現物分配」に該当する場合、配当による資産の移転は、「帳簿価額」よって行われ、課税関係が生じません。

また、現物配当に関する「源泉徴収」も不要となります。

今回の現物分配は「資本剰余金の額の減少を伴う現物分配」であるため、みなし配当部分を算定する必要があります。(法法24条1項3号)。

税務上は、「出資の払戻部分」と「利益の配当部分」を算定します(法令8条1項16号、9条1項11号)。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 会計 | その他資本剰余金 利益積立金 |

60 40 |

A社株式 | 100 |

| 税務 | 資本金等の額(※1) 利益積立金(※2) |

36 64 |

A社株式 | 100 |

(※1)資本金等の額から減算する額

払戻直前資本金等の額600 × 資本の払戻により減少した資本剰余金の額60 / 前事業年度の簿価純資産額1,000 = 36

資本金等の額から減算する額を算定する際に用いる分子の金額は、「現物分配資産の交付直前の帳簿価額」100ではなく、「資本の払戻により減少した資本剰余金の額」60となります。同じ適格現物分配でも、「解散による残余財産の分配」の場合は「現物分配資産の交付直前の帳簿価額」となるため、計算方法が異なる点に留意が必要です。

(※2)利益積立金から減算する額(みなし配当部分)

貸借差額 100 - 36 = 64

(2) 申告調整仕訳

「会計処理」と「税務処理」が異なるため、税務申告上の調整が必要となります。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 申告調整 | 利益積立金 | 24 | 資本金等の額 | 24 |

(3) 別表の記載

① 別表4の記載(所得の金額の計算に関する明細書)

「会計」と「税務」の相違はありませんので、別表4の税務申告上の調整はありません。

② 別表5の記載

【利益積立金の計算に関する明細書】

| 区分 | 期首 | 当期中の増減 | 差引 | |

|---|---|---|---|---|

| 減 | 増 | |||

| 利益準備金 | ||||

| ・・・ | ||||

| 利益積立金(※1) | 24 | △24 | ||

| 繰越利益金(※2) | 40 | △40 | ||

(※1)「資本金等の額」の額を超えた部分(申告調整仕訳 借方)

(※2)この欄は、申告調整ではなく、元々計上済の「会計上の繰越利益」を表示しています(申告調整と区別するため 緑色斜体で表示)。

【資本金等の額の明細書】

| 区分 | 期首 | 当期中の増減 | 差引 | |

|---|---|---|---|---|

| 減 | 増 | |||

| 資本金 | 600 | 60 | 540 | |

| ・・・ | ||||

| 現物分配(※3) | 24 | 24 | ||

(※3)税務上の「資本金等の額」が増加します(申告調整仕訳 貸方)。

3. 親会社・被現物分配法人の処理(クレア社)

(1) 仕訳(会計・税務)

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 会計 | A社株式 | 100 | ビズ社株式(※1) | 100 |

| 税務 | A社株式 | 100 | 資本金等の額(※2) 受取配当金(※3) |

36 64 |

(※1)会計上は、「A社株式」を簿価で受け入れ、子会社株式を減少させます。

会計上は、孫会社株式(間接投資)から子会社株式(直接投資)に変わるだけなので、株式交換の会計処理を行い、「交換損益」は認識しません。

(詳細は省略しますが、「実質的に引き換えられたとみなして算定された金額」で「孫会社株式」を計上します。ここでは、簿価=実質引換価額としています)。

(「企業結合会計基準及び事業分離等会計基準に関する適用指針」295項)。

(※2)資本金等の額

税務上は、グループ法人税制適用により、「子会社株式」は帳簿価額による譲渡があったものとみなされるため、譲渡損益は計上せず、資本金等の額の加減算処理となります。親会社では、本来、ビズ社の「資本金等の額の減少額」が譲渡対価となりますが、完全支配関係があるため、譲渡対価=譲渡原価の額とされ、譲渡損益は計上されません(法61の2⑯、法令8①19,20)。

(※3)受取配当金(みなし配当)

現物分配法人(ビズ社)で算定した「利益積立金」部分が「受取配当金」となります。

なお、「適格現物分配」により資産の移転を受けたことにより生ずる収益の額は、益金の額に算入しません(法62条の5第4項)。

(2) 申告調整仕訳

「会計処理」と「税務処理」が異なるため、税務申告上の調整が必要となります。

会計上は、「ビズ社株式」が減少しているのに対し、税務上は、「みなし配当」と「資本金等の額の増減」の取扱いとなるため、申告調整を行います。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 申告調整 | ビズ社株式 | 100 | 資本金等の額 受取配当金 |

36 64 |

(3) 別表の記載

① 別表4の記載(所得の金額の計算に関する明細書)

| 区分 | 総額 | 処分 | ||

|---|---|---|---|---|

| 留保 | 社外流出 | |||

| 当期利益 | ||||

| 加算 | ・・・ | ・・・ | ・・・ | ・・・ |

| 受取配当金計上漏れ(※1) | 64 | 64 | ||

| 減算 | 適格現物分配に係る益金不算入額(※2) | 64 | 64 | |

(※1)みなし配当部分を加算(留保) (申告調整仕訳 貸方)

(※2)(※1)の結果、認識された受取配当金は、「適格現物分配に係る益金不算入額」に該当するため、減算(社外流出)(法法62条の5第4項)。

② 別表5の記載

【利益積立金の計算に関する明細書】

| 区分 | 期首 | 当期中の増減 | 差引 | |

|---|---|---|---|---|

| 減 | 増 | |||

| 利益準備金 | ||||

| ・・・ | ・・・ | ・・・ | ・・・ | ・・・ |

| みなし配当(※3) | 64 | 64 | ||

(※3)別表4の(※1)に対応。

【資本金等の額の明細書】

| 区分 | 期首 | 当期中の増減 | 差引 | |

|---|---|---|---|---|

| 減 | 増 | |||

| 資本金 | ||||

| ・・・ | ||||

| 現物分配(※4) | 36 | 36 | ||

(※4)税務上、「資本金等の額」が増加します。 (申告調整仕訳 貸方)

4. 参照URL

(適格現物分配による資本の払戻しを行った場合の税務上の処理について)

https://www.nta.go.jp/law/shitsugi/hojin/33/31.htm