No139.【183日ルール】海外転勤で日本の所得税は課税される?源泉徴収・年末調整は?一時帰国の場合は?短期滞在者の免税特例とは?

日本国内で勤務して、「給与」をもらう場合は、所得税が課税され、毎月の給与から源泉徴収が行われます。

一方、海外赴任した場合、海外現地でもらう給与についても・・日本の税金は課税されるのでしょうか?

あるいは・・海外転勤中に一時帰国した際に日本で生じた所得については・・どうでしょうか?

今回は、日本の所得税が課税される範囲を決定する「居住者・非居住者」の概念と、海外転勤者の国内所得税の課税判断につき解説します。

1.海外転勤期間で判断

海外勤務者の所得税に関しては、転勤期間が1年以上か、1年未満かで取扱いが異なります。

転勤期間が1年以上の場合は「非居住者」、1年未満の場合は「居住者」と取り扱われ、それぞれで所得税の課税範囲が異なってきます「居住地国課税・源泉地国課税)。

(1) 居住者・非居住者の課税範囲

居住者とは、日本国内に「住所」を有するor1年以上「居所」を有する個人を指し、「非居住者」は、居住者以外となります。したがって、1年以上の予定での海外勤務の場合は、日本国内に住所を有しないものと推定され、所得税法上の「非居住者」、1年未満の海外勤務の場合は「居住者」となります。

居住者、非居住者のそれぞれの「課税範囲」は、以下の通りとなります。

| 所得税 | 住民税 | |

|---|---|---|

| 居住者 (永住者) |

国内源泉所得+国外源泉所得すべての所得に対して課税「全世界所得課税」 | 1月1日現在、居住者として日本に住んでいた場合は課税 |

| 非居住者 | 国内源泉所得のみ課税。 | 非課税(日本に住所がないため) |

なお、居住者でも「非永住者」は、国外源泉所得のうち国内支払分及び国内送金分に限定されます。

(3)国内源泉所得とは?

「国内源泉所得」は、各国によって定義は異なりますが、日本では「日本国内(場所)での役務提供を原因として生じた所得」となります。例えば、海外親会社から支払われる給与でも、国内での仕事の場合は「国内源泉所得」となります。また、海外親会社のための仕事であっても、日本国内での仕事であれば、「国内源泉所得」となります。

一方、海外勤務で得た給与は、たとえ国内で支払っている場合でも、「国外源泉所得」となりますので、日本の所得税は課税されません。

2.居住者の場合の税金・源泉徴収

(1) 課税対象

海外転勤期間が1年未満の場合は「居住者」となりますので、日本国内で発生した国内源泉所得だけでなく、国外源泉所得、例えば海外にある不動産の貸付・譲渡による収益に対しても日本で課税されます。この点、海外で得た収入につき、外国でも課税されている場合は、外国税額控除による二重課税排除が行われます。

(2) 源泉徴収・年末調整

通常の他の国内従業員と変わるところはありません。出国後も、毎月の国内給与がある場合は、源泉徴収を行い、12月末に年末調整を行います。

(3) 住民税

住民税も、通常の他の国内従業員と変わるところはありません。その年の1月1日時点の住所地の住民税が課税されます。

3.非居住者の場合の税金・源泉徴収

(1) 課税対象

海外転勤期間が1年以上の場合は、「非居住者」となりますので、国内源泉所得のみに課税されます。

ただし、一時帰国の場合など、実務上迷いやすい事例につき、以下でまとめておきます

| 海外でのみ給与をもらう場合 | 日本国内での所得(国内源泉所得)のみ、日本の「所得税」が課税され、海外勤務で得た給与は、「国外源泉所得」となりますので、原則として日本の所得税は課税されません。 |

|---|---|

| 役員として国内で役員報酬をもらう場合 | 海外勤務の場合でも、日本の法人役員として受ける報酬は、日本国内で「役員」という役務の提供を原因とした所得になります。したがって、「国内源泉所得」とされ、国内所得税が課税されます。 ⇒例外 役員でも、常時海外において、「支店長等」使用人として勤務を行う場合には源泉徴収の必要はありません。 |

| 一時帰国で国内で給与をもらう場合 | 海外勤務の場合でも、日本に一時帰国した場合など国内での役務提供に対応する給与については、「国内源泉所得」となり、国内所得税が課税されます。 |

| 一時帰国中に海外から給与をもらう場合 | 日本に一時帰国中に、「海外」から支払われる給与は、日本国内での役務提供を原因とした給与となり、「国内源泉所得」となり、国内の所得税が課税されます。ただし、当該海外給与については、国内で支払われるものではないため、源泉徴収は必要ありませんが、日本において確定申告が必要となります(新型コロナQ&A問11-4) |

- なお、「給与等の計算期間中途で「非居住者」となった者の「給与等の計算期間が1ヵ月以下」であり,かつ「給与支払日に日本の非居住者」である場合は、その給与については「全額を国外源泉所得とみなす」取扱いがあります(所税基通達12-5)。

- 一方、海外出向後,最初に支払う賞与の中には、国内勤務分が含まれていることが多く、国内勤務分については,その従業員が非居住者であったとしても、国内源泉所得として源泉徴収が必要となります(税務通信No3669 )。

(2)源泉徴収

非居住者に対して、出国後に国内で給与等が発生する場合は、原則として源泉徴収20.42%(所得税20%、復興特別所得税0.42%)が必要となります。

(3)年末調整

非居住者の場合は、「出国までに確定した収入」については、年途中で年末調整を行います(逆に年途中で帰国した従業員も、帰国日から年末までの給与は年末調整の対象)。

【非居住者出国時の年末調整の留意点】

●保険料、社会保険料控除・・出国までに支払った分が対象

●扶養控除・・出国時点の状況で判定し、月割計算は行わない(所得の見積額は年間見積額で判定)

(4)住民税は?

住民税については、原則として、その年の1月1日の住所があれば前年の住民税の納税義務があります。

したがって、年途中で海外に転出した場合でも、前年の住民税は課税されます。一方で、出国年度の住民税は課税されませんので、出国時期は、年始よりも・・年末までに出国される方がお得!ということになります。

なお、住民票の住所を日本に残したまま海外転出した場合も、実質判断となります。国内法人から各市町村へ提出する「給与支払報告書」で「海外勤務」の旨の報告があれば、住民税は課税されません。

4.給与以外の国内源泉所得がある場合

海外転勤期間に関わらず、給与以外の「国内源泉所得」がある場合は、日本国内で所得税が課税され、原則として確定申告が必要となります(所得税法161条八、164条2項、169条、212条等)

例えば、国内不動産賃貸収入や譲渡等がある場合は、「日本の課税対象」となります(国外の不動産収入には課税されません)

この場合、一般的には、「納税管理人」を選定し、非居住者に代わって確定申告書の提出や、税金の納付等を行います。詳しくは、Q247をご参照ください。

5.短期滞在者の特例

海外赴任で「非居住者」の場合でも、一時帰国して日本国内で仕事をする場合は「国内源泉所得」が発生しますので、原則として、日本で所得税が課税されます。

また逆に、海外赴任予定が1年未満の場合は、「日本の居住者」となりますので、海外現地で課税されるだけではなく、国内源泉所得についても、日本で課税されることになります。

こういった場合、日本と海外で二重課税となりますので、二重課税排除の処理など・・実務的に非常に手間がかかります

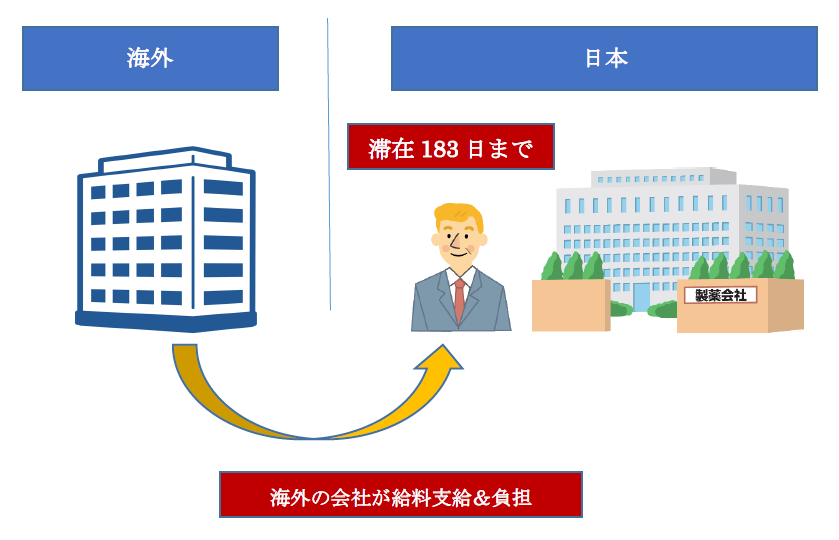

そこで、多くの「租税条約」締結国との間で、「短期滞在者の免税特例」(183日)という例外規定が設けられており、要件を満たす場合は、非居住国現地での所得税が課税されない仕組みとなっています。

(1) 特例の要件

「租税条約」によって若干異なりますが、概ね以下となります。

| 要件 | 摘要 |

|---|---|

| 非居住国での滞在期間が183日を超えない | 183日のカウントについては、課税年度ごとの判定(中国、韓国、ドイツ、ベトナム等)、連続する12か月間で判定(アメリカ、イギリス、フランス、シンガポール等)する国に分かれます。また、条約によっては183日ではない国もあります。 |

| 報酬が、非居住国での「居住者」などから支払われるものでないこと | 例えば、日本の非居住者が短期間勤務で国内で発生した給与は、海外現地で給与を支給すればOK。一方、日本の居住者が短期間勤務で海外で発生した給与は、日本で給与を支給すればOK。 |

| 給与報酬等が、その国の恒久的施設(PE)負担でない | 例えば、日本の非居住者が短期間勤務で国内で発生した給与は、海外現地で給与を負担すればOK。一方、日本の居住者が短期間勤務で海外で発生した給与は、日本で給与を負担すればOK。上記と同様です。 非居住国に支店等の恒久的施設がなければ、そもそも負担関係が生じませんので、関係ありません。 |

(海外から一時帰国の場合)

上記要件を満たせば、

| 海外から一時帰国(海外現地の「居住者」) | 日本国内は免税(海外でのみ課税) |

|---|---|

| 海外に一時転勤(=日本の「居住者」) | 海外現地は免税(日本でのみ課税) |

(2) 事前届出

日本国内において、非居住者が「短期滞在者の特例」を受けるためには、原則として届出が必要となります。

(タックスアンサーNO2888、実特法省令9の2①⑦)。

(3) 183日を超えた場合は?

例えば、非居住国での滞在日数が183日を超えた場合は、183 日を超えた部分だけ課税されるわけではなく、1日目にさかのぼって課税対象となり、20.42%の源泉徴収が必要となります。なお、短期滞在者免税の要件を満たさない、あるいは租税条約がない国の場合は二重課税となりますので、居住国における確定申告で、「外国税額控除」を行うことで、二重課税排除が可能です。

(3) 183日は非居住者の判定ではない

間違えやすい点ですが、日本において、183日ルールは、給与所得者の海外出張の場面等で、免税になるための要件にすぎず、「居住者の判定基準」ではありません。日本の居住者の判断は、あくまで日本に1年以上「生活の拠点」があるかどうかで判定します。「生活の拠点」は期間や職業、国籍、資産の所在等客観的な事実に基づき「総合判断」されます。

単純に日本に「住民票」をうつしただけの場合や、日本に1年の半分(183日)以上滞在しても、×の場合があります。実質的に、生活の本拠が日本にあるような場合でないといけません。

おおむね1年程度海外で過ごしていたり、海外に仕事の拠点を作っている場合には、「非居住者」に認定される可能性は高いです。

6.参照URL

(No.1920 海外勤務と所得税額の精算)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1920.htm

(No.2517 海外に転勤した人の源泉徴収)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2517.htm

(No.1929 海外で勤務する法人の役員などに対する給与の支払と税務)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1929.htm

(No.1935 海外勤務者が帰国したときの確定申告)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1935.htm

(No.1926 海外勤務中に不動産所得などがある場合)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1926.htm

(新型コロナウイルス感染症に関連する税務上の取扱い関係)

https://www.nta.go.jp/taxes/shiraberu/kansensho/faq/05.htm

(No.2888 租税条約に関する届出書の提出(源泉徴収関係))

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2888.htm