No102.【わかりやすく】みなし配当が生じるケースや税務上の取扱いは?/計算方法や源泉徴収税率は?

会社法上の配当ではないものの、税務上は「配当」とみなされる取引があります。「みなし配当」と呼ばれています。こういった「みなし配当」は、税務上は、「配当」と同様に取り扱われ、配当を受ける側には所得税or法人税課税、配当を行う側は源泉徴収が必要となります。

今回は、みなし配当が生じるケースや、税務上の取扱い、計算方法等を中心に解説します。

目次

1.なぜみなし配当が生じるのか?

(1)みなし配当とは?

会社法上の「配当」は、利益が生じた場合に株主への還元として実施されますが、「みなし配当」は、会社法上の配当ではなく、あくまで税務上「配当とみなされる」ものです。

みなし配当が生じる場面は、会社法上の配当と同様、株主が「法人から金銭等を受け取る場面」です。例えば、その他資本剰余金からの配当(有償減資)、会社が「自己株式」を株主から買い取る場合、解散による残余財産の分配等の場面で、みなし配当が生じます。

(2)なぜみなし配当が生じるのか?

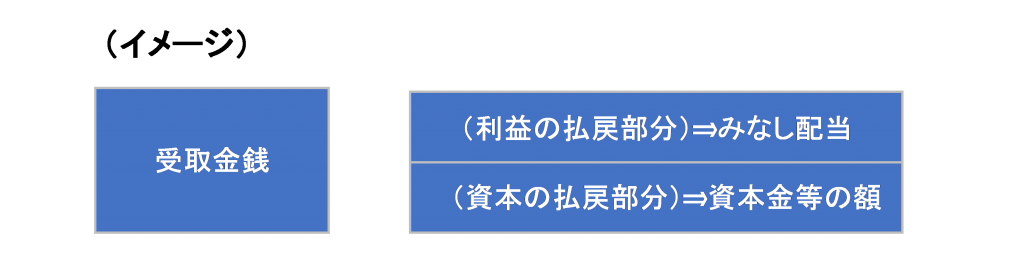

税務上の考え方は、実際に株主から払い込まれた資本部分のみを「資本取引」と考えます(資本金等の額)。したがって、例えば、自己株式を法人が買い取る場合、株主に支払う買取金額のうち、税務上は当初の払込「資本金等の額」を超えた部分は「資本取引」には該当しないため、「みなし配当」と取り扱われます。

2.みなし配当が生じるケース・生じないケース

基本的に、株主に交付された対価が、「資本金等の額」を超える部分が「みなし配当」となります。

代表的なケースは、以下となります(法24①)。

(1)自己株式の取得

自己株式を取得する場合、通常は、その時点の「時価」で取得しますので、当初株主からの払込金額と一致しません。したがって、買取資金のうち、当初払込部分を超える金額は、「みなし配当」となります(市場取引での自己株式の取得は除く)。

(2)その他資本剰余金を原資とした配当(=有償減資)

株主への配当を行う場合、利益を原資とした配当以外に、その他資本剰余金を原資とした配当を行う場合があります。有償減資とも呼ばれます。その他資本剰余金の配当の場合も、税務上「資本金等の額」からの減少額が定められています。したがって、みなし配当が生じます。

一方、「無償減資」(欠損填補による形式減資等)は、株主に対する金銭等の交付がないため、みなし配当は生じません。

(3)残余財産の分配

会社を清算、解散する際、残余財産がある場合、株主に残余財産の分配が行われます。この場合も同様に、当初株主の払込部分を超える部分は、税務上みなし配当と取り扱われます。

(4)一定の組織再編の場合

株主への払戻ではありませんが、組織再編の対価として別会社の対価やお金を受け取る場合があります。こういった場合も「みなし配当」が生じるケースがあります。具体的には、非適格合併・非適格分割型分割・非適格株式分配で、株主が対価として金銭を受け取る場合、利益積立金相当額につき金銭を交付する部分は「みなし配当」が生じます。一方、「適格合併」、「適格分割」、「分社型分割」の場合は、利益積立金相当額につき金銭等を交付しないため、みなし配当は生じません。

(5)その他

持ち分会社の出資払戻・組織変更の場合、みなし配当が生じます。

3.みなし配当の税務上の取扱い

(1)受取側

「みなし配当」は、金銭等を受け取った方(株主側)に税金がかかります。

株主が個人の場合、「配当所得〈累進課税)」となります。「譲渡所得」と異なり「累進税率による総合課税」となりますので、税額が大きくなる傾向がある点に注意です(非上場株式の場合)。

株主が法人の場合は、受取配当として益金算入され、原則として、受取配当の益金不算入の対象となります(TOB等は除く)。

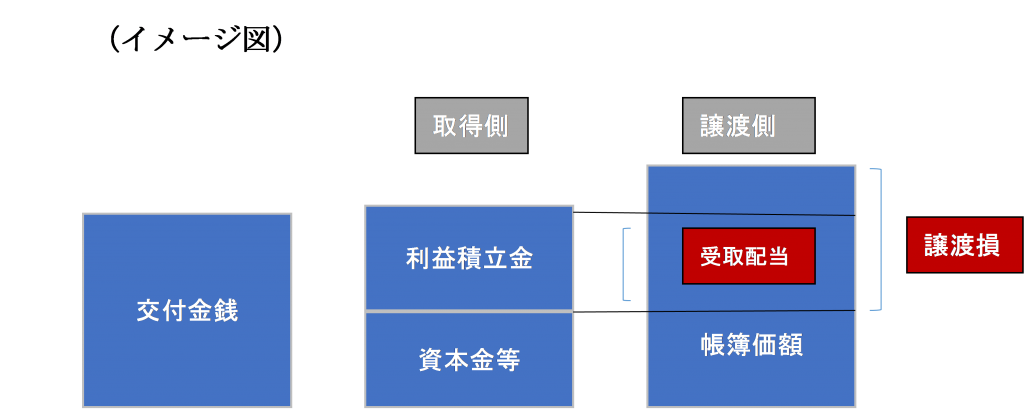

なお、受取側で「みなし配当以外」の部分が生じる場合は、「譲渡損益」として課税の対象となります。

ただし、100%グループ法人間では、株式の発行法人への譲渡は「株式譲渡損益」が計上できず、当該譲渡損益相当額は、資本金等の額の加減算となる例外があります(法法61条の2第17項、法令8条1項22号)。非適格合併の抱合せ株式(合併法人が有する被合併法人の株式)も同様です。

(2)支払側

配当を行ったものと同じ取扱いとなりますので、支払法人側は「源泉徴収」義務が生じます(非上場会社20.42%、上場会社20.315%)。

(令和4年の税制改正により、100%子会社や、1/3超保有会社からの配当については、令和5年10月1日以後の配当より、源泉徴収が不要となりました。この配当には「みなし配当」も含まれます。)

また、みなし配当部分は、利益積立金額を取り崩します(法令8条1項20号、9条1項14号)。

4.みなし配当額の算定方法

(1)みなし配当額の算定方法

みなし配当額は、以下の式で算定されます。

みなし配当額=株主等への交付金銭等 - 交付金銭のうち「資本金等の額」(※)対応部分

(※)「資本金等の額」は、法人税別表5(1)Ⅱの金額をいいます。

(2)具体例

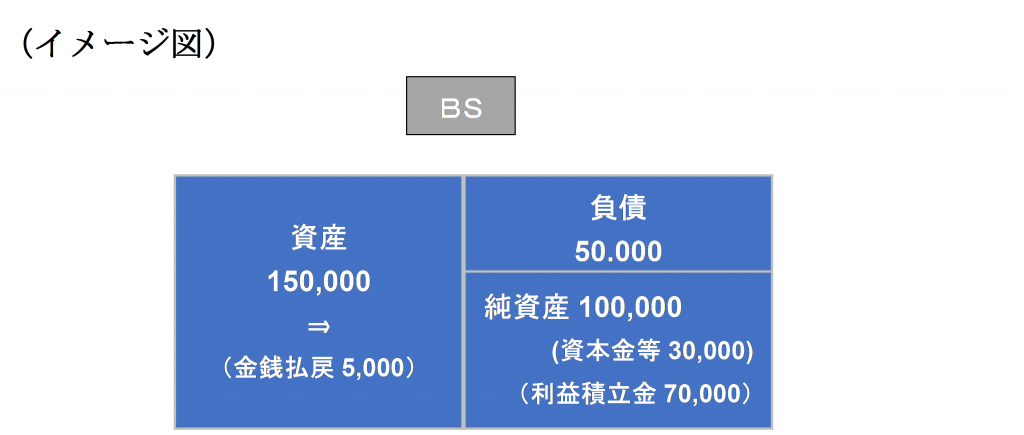

●株主から自己株式を30株取得し、5,000の金銭払戻しを行った。

●株主の自己株式帳簿価額は1,500とする。

①取得自己株式30株のうち、資本金等の額に対応する部分

(自己株取得前)1株当たり資本金等の額(30,000)÷ 600株 × 30株=1,500

⇒「減少資本金等の額」

②みなし配当の額

5,000(交付金銭)- (30,000/600株)× 30株 = 3,500

⇒「みなし配当額」(利益の払戻)

具体的な計算や仕訳については、自己株式を取得、その他資本剰余金を原資とした配当で、それぞれまとめています。こちらご参照ください。

5.源泉所得税の納期限・配当等とみなす金額に関する支払調書(同合計表)

みなし配当にかかる「源泉所得税」の納期は、支払った日の翌月10日となります。「源泉所得税の納付特例」を受けている法人も、特例の適用はありませんのでご留意ください(所法181①、212③)。

また、「みなし配当」を行った法人は、支払日(or支払確定日)から1か月以内に、税務署に支払調書・合計表を提出し、株主への送付も必要となります(所法225条1項第2号、第8号)

6.自己株式取得でみなし配当が生じないケースの例

(1)市場を通じた自己株式の取得

市場を通じた自己株式の取得の場合、「みなし配当」が生じません(法法24①四、法令23③、法法61の2⑬)。市場取引での自己株式取得の場合、株式の売り手側は、相手方が発行法人であることが判別できず、みなし配当の認識が困難なためです。この場合、取得法人側は、「資本金等の額」から「自己株式の取得価額」を、そのまま減算することができます(利益積立金からの減算はなし)。

なお、TOB(株式公開買付)は、市場での取引ではないため「みなし配当」が生じますが、「株式の発行法人により自己株式の取得が予定されている場合」に該当し、受取配当の益金不算入が適用されません(法法23条3項、23条の2 2項)。

(2)相続により取得した「非上場株式」の特例

相続や遺贈により財産を取得して相続税を課税された人が、取得した「非上場株式」を相続申告期限後3年内に発行会社に譲渡した場合は、「みなし配当」が生じない特例があります(措法9の7)。この場合、発行会社から交付を受ける金銭の全額が株式の「譲渡所得に係る収入金額」とされます。

つまり、この場合は、全額「譲渡所得」となりますので、税率が一律20.315%となります。

7.参照URL

(配当等とみなす金額に関する支払調書)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100072.htm

(No.1477 相続により取得した非上場株式を発行会社に譲渡した場合の特例)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1477.htm

8.YouTube

<

h3>

【

】