No120.【譲渡税率】相続不動産売却時の税率は?「所有期間」起算点は相続日?実際購入日?/「取得費」が不明の場合は?

不動産を譲渡した場合、「所有期間」によって「譲渡所得税率」が異なります(5年以下、5年超)

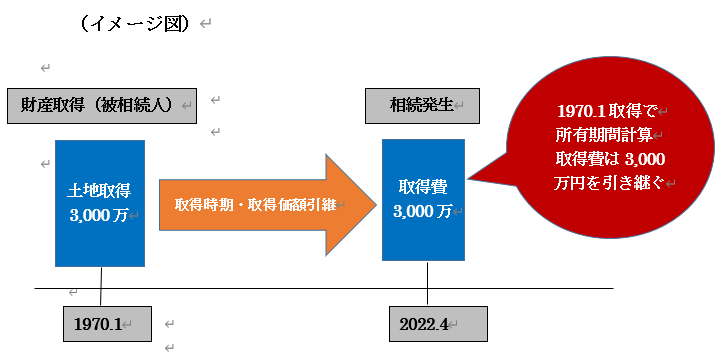

この点、相続で取得した場合の「所有期間」算定の起算点(取得日)は、相続日か?当初取得日か?疑問が生じます。

また、譲渡所得算定時は、譲渡不動産を「取得するための費用(取得費)」や、「売却費用」を差し引くことができます。

この点、相続で取得した不動産は、ご自身が購入したわけではないため、「取得費」が差し引けるのか?差し引ける場合、「取得費」は、相続時の課税価格か?当初取得価額か?も、実務上迷いやすい論点です。

今回は、相続で取得した不動産の「取得時期」や「取得費」につき解説します。

目次

1.相続や贈与によって取得した資産の取得時期

(1) 不動産の譲渡所得税率

土地・建物売却に係る譲渡所得については、所有期間5年以下、5年超で税率が異なります。

| 所有期間5年以下(短期譲渡所得) | 39.63% (所得税30.63%、住民税9%) |

|---|---|

| 所有期間5年超(長期譲渡所得) | 20.315% (所得税15.315%、住民税5%) |

なお、マイホームについては、所有期間10年超(売却年の1月1日時点)については、「軽減税率の特例」が認められています。

(2) 相続や贈与によって取得した資産の取得時期

上記の通り、不動産の譲渡所得は、所有期間に応じて「譲渡所得税率」が大きく異なります。

この点、相続や贈与によって取得した資産の所有期間の起点となる「取得日」はいつになるのでしょうか?

譲渡所得算定における、不動産取得日は、原則として「実際購入した日」となります。

したがって、相続や贈与によって取得した場合も、相続日ではなく、被相続人や贈与者が「実際取得した日」となり、相続人や受贈者に引き継がれます(所得税法60条)。

つまり、譲渡所得税率算定時の「所有期間」も、被相続人や贈与者が実際取得時からの所有期間で短期・長期を判定することになります。

なお、例外的に、相続財産を限定承認した場合は、相続発生日を取得費とする例外規定があります。詳しくは、「限定承認」をご参照ください。

2.相続や贈与によって取得した資産の取得費

(1) 譲渡所得の計算

不動産の「譲渡所得の算定方法」は以下となります。

譲渡所得=譲渡収入-(取得費+売却費用)

(2) 相続や贈与によって取得した資産の取得費

相続で取得した不動産も、譲渡収入から「取得費や売却費用」を差し引いて譲渡所得を算定します。

取得費とは、不動産等購入時の実際「購入代金」や「購入手数料」などのことです。

この点、相続や贈与により取得したものは、被相続人等の取得時期がそのまま相続人に引継がれますので、「取得費」についても、被相続人等がその土地建物を買い入れたときの購入代金等となります。

相続税の「課税価格」が「取得費」になるわけではありませんので、十分ご留意ください。

なお、建物の場合は、購入代金等から所有期間中の「減価償却費相当額」を差し引いた額を算定します。その他、相続後のリフォーム代、改良費等も認められます。詳しくはNo121をご参照ください。

3.相続不動産売却時の「取得費」で迷いやすい事例

相続不動産を売却する際に、控除できる「取得費」につき、実務上判断に迷いやすいものを記載します。

(1) 相続や贈与の際に支払った「手数料等」は?

相続人などが、その資産を取得(相続)するために通常必要と認められる費用は「取得費」に含めることができます。例えば、相続や贈与により取得した際に、相続人や受贈者が支払った登記費用、名義変更料、登録免許税・不動産取得税などです(所基通60-2)

実は、この「相続時の手数料等」に関しては、以前は「取得費」として認められていなかったのですが、最高裁の判決(最高裁平成13 年(行ヒ)第276 号同17年2月1日第三小法廷判決(裁時H17.3.1第1381号)で、「取得費」として認められるようになりました。

なお、登記費用等は「被相続人の債務」ではありませんので、相続税計算上「債務控除」はできません。相続税上の「債務控除の範囲」と、譲渡所得算定時の「取得費」の範囲は微妙に異なりますのでご留意ください。

(2) 遺産の「代償分割」で他の相続人に支払った金額は?(所基通33-1-5)

代償分割とは、いったん特定の相続人が相続分を超える「遺産現物」を相続し、その代わりに、相続超過分(もらいすぎた分)を、他の相続人に金銭で支払う方法です。

代償分割で、他の相続人に支払った金額は、取得費に加算できません。当該支払は、資産取得のための費用ではなく、「各取得財産の価額を調整するために」支出したものだからです。

代償金の原資となった「借入金利息」も同様です。

(3) 遺産分割のための「弁護士費用」は?

相続財産分割のために支払った「弁護士費用」は、資産取得のための費用ではなく、「遺産分割の費用」ですので、取得費に加算できません(所基通38-2)

4.相続税の取得費加算の特例

相続で取得した不動産を、相続税申告期限から3年以内に売却した場合、相続税の一部を取得費に加算できる特例があります。「相続税の取得費加算の特例」と呼ばれます。

詳しくは「相続税取得費加算の特例」をご参照ください。

5.取得費が不明な場合

相続等で取得した場合、不動産の取得時期が古すぎて、取得時期や取得費が判明しないケースが多いです。こういった場合は、概算取得費(売却金額の5%)や推計取得費の計算が可能です。

詳しくは「取得費がわからない場合の算定方法」をご参照ください。

6.参照URL

(No.3270 相続や贈与によって取得した土地・建物の取得費と取得の時期)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3270.htm

7.Youtube