No258【中古資産譲渡】中古マンション等(マイホーム)を売却した場合の譲渡所得の計算/耐用年数は、非業務用耐用年数を適用!

中古マイホームを売却して、「譲渡所得」(=利益)が生じる場合、譲渡所得税が課税されます。

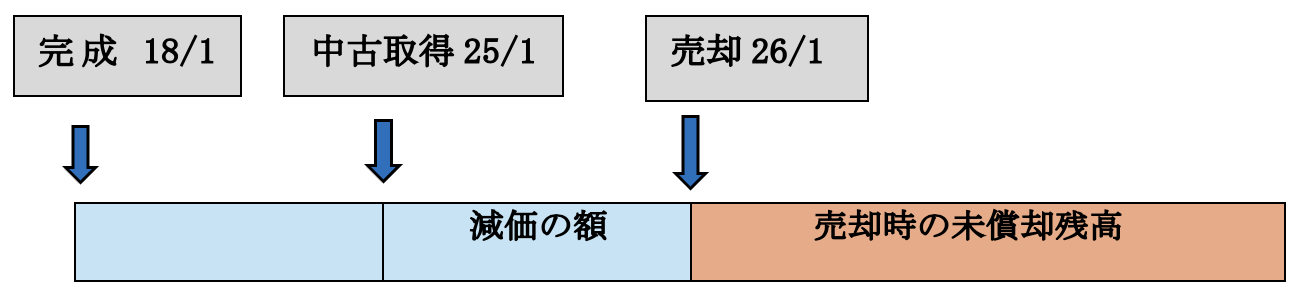

不動産等の「譲渡所得」は、売却額から、取得に要した費用(取得費)を差し引いて計算しますが、建物の「取得費」の算定に当たっては、売却時までの価値下落分を反映した売却時点の「未償却簿価」を算定する必要があります。

この点、業務用中古資産の場合は、税法上定められた法定耐用年数から「見積耐用年数」を算定して「未償却簿価」を算定します。しかしながら、あくまで税法上の法定耐用年数は「業務用」を前提としているため、自宅などの中古マンション等には、当該「見積耐用年数」や「未償却簿価の計算」はそのまま適用できません。

そこで今回は、具体例を用いて、自宅など中古マイホーム等を売却する際の「耐用年数」や、「取得費」(売却時点の未償却簿価)の算定方法につきお伝えします。

(新品マンション等の譲渡所得・取得費については、NO122をご参照ください)

1. 中古建物(マイホーム)の「取得費」算定方法

譲渡所得は、以下の式で算定されます。

譲渡所得の計算は、「土地」の場合は比較的簡単ですが、建物の場合は、「取得費」の算定が難しくなります。

建物にかかる「取得費」とは、単に購入時の支出額ではなく、「売却時点の未償却簿価」のことを指します。取得価額から、売却までの経過年数に応じた「減価償却額」を差引することで算定します。

マイホーム等の中古マンションの場合、実務上、「建物取得費」の算定は、以下のステップで算定します。個人の方が、「非業務用から業務用転用時」に計算する「未償却簿価」の計算方法と全く同じです。

(1) 中古建物(マイホーム)の耐用年数の選定

例えば、賃貸用建物など、「業務用中古建物」の場合、通常は、「法定耐用年数」よりも短い「見積耐用年数(簡便法)」で「未償却簿価」を算定します。

一方で、マイホームなど、「非業務用中古建物」の場合は、たとえ中古の場合でも、新品を前提とした「税法上の法定耐用年数」をベースに算定します。

また、税法上定められた法定耐用年数は、「業務用」を前提とした年数のため、マイホームなど「非業務用建物」の場合は、税法上の法定耐用年数×1.5を適用します(1.5倍した年数の、1年未満の端数は切り捨て)。

| 業務用 | 非業務用 | |

|---|---|---|

| 見積or法定耐用年数 | 見積耐用年数(短い) | 法定耐用年数(長い) |

| 倍数 | 1倍(短い) | 1.5倍(長い) |

つまり、中古マイホーム等「非業務用建物」の耐用年数は、「業務用」よりも、長い耐用年数で計算できる結果、「未償却簿価」が多く残り、納税者有利な計算方法となります(詳しくは、下記3「ご参考 中古資産の耐用年数」をご参照ください)。

(2) 取得から売却時までの建物減価償却額の算定

譲渡所得算定時の「減価償却方法」は、業務用・非業務用関わらず、「旧定額法」と決められています。

上記(1)の通り、マイホームなどの「中古建物」の場合、売却までの減価償却金額は、「法定耐用年数×1.5倍」の年数に対応する「旧定額法の償却率」を適用して算定します。

● 「取得価額」は、中古建物取得時に支出した価額です。

● 「売却までの年数」は、6月以上の端数は1年、6月未満の端数は切り捨て

● 償却費の上限は、取得価額の95%

(3) 建物取得費(売却時点の未償却残高)の算定

中古建物取得時に支出した価額から、「売却までの減価償却費(上記(2))」を差し引いて、建物取得費(売却時点の未償却残高)を算定します。減価償却費は、耐用年数が長いほど金額が小さくなる結果、取得費が大きくなり、差引きで算定される譲渡所得も少なくなることがわかります。

なお、例えば、先祖代々の相続で取得した物件などの場合・・取得費がわからない場合は、「売却額の5%」や推定計算により「取得費」を算定する方法が認められています。詳しくは、No121をご参照ください。

2. 具体例

● 取得価格 建物 22,000,000円

● 上記建物は、2018年1月に完成した建物で、中古で購入したものである。

● 上記建物を2026年1月に20,000,000円で売却し、譲渡費用が1,000,000円発生した。

● 簡便的に、土地については無視、消費税の計算も無視する。

(1) 中古建物(マイホーム)耐用年数の選定

中古マイホームの耐用年数は、法定耐用年数(業務用)の1.5倍(1年未満切捨)となります(所施令85)。

木造22年 × 1.5 = 33年(33年の旧定額法の償却率 ⇒0.031)

⇒ 中古でも、新品の耐用年数で計算を行う点に注意

| 区分 | 木造 | 木骨モルタル | 鉄骨・鉄筋コンクリート | 金属造① | 金属造② |

|---|---|---|---|---|---|

| 償却率 | 0.031(33年) | 0.034 | 0.015(70年) | 0.036 | 0.025 |

「金属造①」・・・軽量鉄骨造のうち骨格材の肉厚が3mm以下の建物

「金属造②」・・・軽量鉄骨造のうち骨格材の肉厚が3mm超4mm以下の建物

(2) 取得から売却までの建物減価償却額の算定

22,000,000円 × 90% × 0.031 × 1年(※) = 613,800円

(※)2025年1月~2026年1月 ⇒ 1年1カ月⇒切り捨て1年

(3) 建物取得費(売却時点の未償却残高)の算定

22,000,000円 - 613,800円 = 21,386,200円

(4) 譲渡所得の計算

20,000,000円 -(21,386,200円 + 1,000,000円)= △2,386,200円

譲渡所得がマイナスのため、所得税はゼロとなります。

なお、「譲渡損失」の場合、要件を満たせば、損益通算や繰越控除などの特典があります。

(「譲渡利益」の場合も、要件を満たせば、3,000万円の特別控除などの恩典があります)。

3. ご参考 中古マイホーム売却時に適用する耐用年数の規定

税法上、中古資産の耐用年数については、「法定耐用年数」よりも短い、「中古資産の見積耐用年数(簡便法)」での計算が認められています(耐用年数省令3条)。

しかし、当該見積耐用年数(簡便法)は、あくまで「業務で利用」する場合のみ適用でき、お住いの中古マンションなど、「プライベート」で利用する資産の場合、当該見積耐用年数(簡便法)は適用できません。

(1) 非業務用から業務用転用時の未償却簿価の規定

例えば、個人の方が、居住していた自宅を「賃貸」に出す場合など、事業に転用する場合、「非業務用から業務用に転用」した場合の未償却簿価(転用後の資産の減価償却額)の計算方法が規定されています(所得税法施行令135条)。

居住者がその有する家屋その他使用又は期間の経過により減価する資産で・・・業務の用に供していないものを当該業務の用に供した場合・・には、当該業務の用に供した後における当該資産の償却費の額は、当該業務の用に供した日に当該資産の譲渡があつたものとみなして法第三十八条第二項 (譲渡所得の金額の計算上控除する取得費)の規定を適用した場合に当該資産の取得費とされる金額に相当する金額を同日における当該資産の償却後の価額として計算するものとし、・・・

(2) マイホーム売却時に利用する中古資産の耐用年数

上記の規定は、直接的には、譲渡所得算定時の耐用年数を定めた規定ではありません。しかしながら、非業務用資産を事業に転用した場合、「業務転用日」に、資産を「譲渡」したものとみなす点で、所得税上、「業務に転用=譲渡」と同様にとらえている、ことが読み取れます。

そこで、マイホーム等の中古資産を「売却」する場合は、当該規定をもとに、「売却=転用」と考え、売却時の未償却簿価の計算につき、非業務用⇒業務転用した場合の「残存耐用年数」を用いて、「取得費」の計算を行います。

4. 参照URL

(NO2108 中古資産を非業務から業務用に転用した場合の減価償却)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2108_qa.htm