No66.【みなし譲渡・みなし贈与】個人⇒法人・個人⇒個人に不動産等を低額譲渡した場合の所得税課税関係/著しく低い価額の判例判断は?

個人が保有する「不動産等」の売買は、原則として「時価」をもとに行います。

しかし、取引相手が「関連会社や親族や等」の場合、取引価額に恣意性が入り、適正な時価での売買が行われない場合があります。こういった「適正な時価」での譲渡が行われない場合、売り主側・買主側とも税金が課税される場合があります。

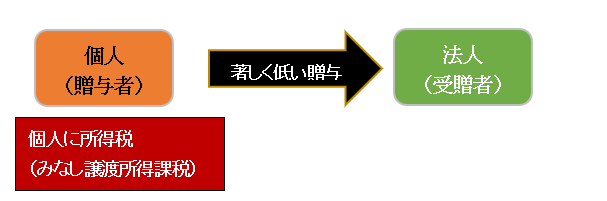

売却先が法人の場合は「みなし譲渡所得課税」、売却先が個人の場合は「みなし贈与」の規定との関係に注意が必要です。

今回は、個人が保有する不動産等を、通常の時価よりも低額で譲渡(低廉譲渡)する場合の、税務上の取扱いにつき解説します。

なお、法人⇒個人・法人⇒法人の「低額譲渡」については、No65をご参照ください。

目次

1. 個人⇒法人に対する低額譲渡の税法上の考え方

(1) みなし譲渡所得課税の規定

個人から法人への売却の場合、適正時価の1/2未満の価格で譲渡する場合は、その時点の時価により譲渡したものとみなして「適正時価との差額」につき所得税が課税されます(みなし譲渡所得課税・所得税59条)。

【所得税59条】

-

次に掲げる事由により居住者の有する・・譲渡所得の基因となる資産の移転があった場合には、・・譲渡所得の金額・・の計算については、その事由が生じた時に、その時における価額に相当する金額により、これらの資産の譲渡があったものとみなす。

- 一 贈与(法人に対するものに限る。)・・・

- 二 著しく低い価額の対価として政令で定める額による譲渡(法人に対するものに限る。)

(2) 著しく低い価額とは?

著しく低い価額とは、具体的には時価の1/2未満のことをさします。

【所得税法施行令 第169条】

-

所得税法第59条第1項第2号(贈与等の場合の譲渡所得等の特例)に規定する政令で定める額は、同項に規定する山林又は譲渡所得の基因となる資産の譲渡の時における価額の2分の1に満たない金額とする。

2. 個人⇒法人売却の具体例

例えば、個人事業主が法人成りする場合などもこちらに該当します。

- 代表取締役個人が保有する土地(取得価額1,000)を、同族法人に1,500で売却した。

- 土地売却時の適正時価が、(1)4,000の場合と(2)2,500の場合の課税関係?

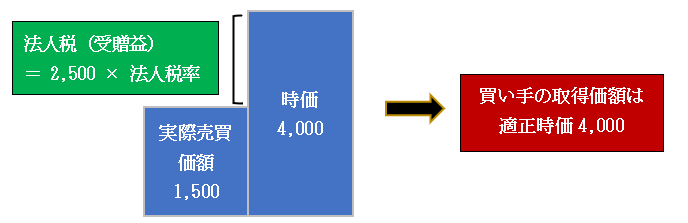

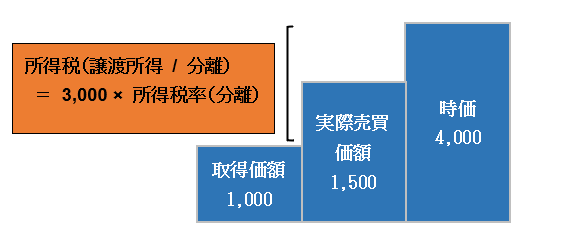

(1)適正時価が4,000の場合(実際売買価額 < 適正時価 × 1/2)

①売り手側(個人)

「実際売買価額」が、適正時価の1/2未満の場合は、適正時価で売却したとみなされ、適正時価との差額に所得税が課税されます(みなし譲渡所得課税 所法59・所令169)。

所得税課税対象=(適正時価-取得価額)×所得税率

②買い手側(法人)

買い手が法人の場合は、適正時価の1/2未満かどうかににかかわらず「適正時価と実際売買価額との差額」につき、法人税(受贈益課税)が課税されます(法法22)

法人税課税対象=(適正時価-実際売買価額)×法人税率

(仕訳)

| 借方 | 貸方 | ||

|---|---|---|---|

| 土地 | 4,000(適正時価) | 現金 受贈益 |

1,500(実際売買価額) 2,500(差額) |

●法人が買い取る場合の、買い手側の取得価額は「適正時価」となります。

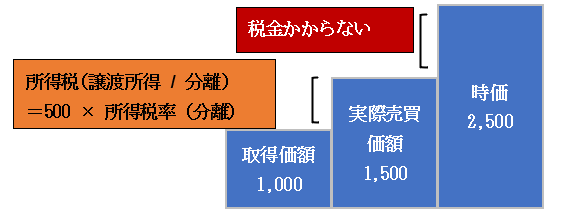

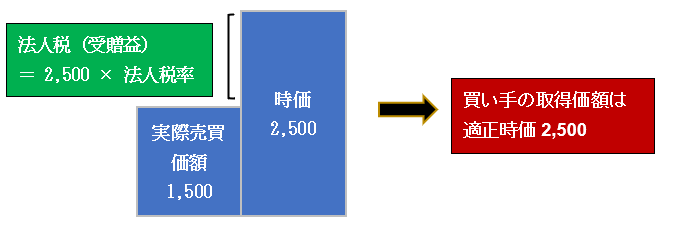

(2)適正時価が2,500の場合(実際売買価額≧適正時価×1/2)

①売り手側(個人)

実際売買価格が適正時価の1/2以上の場合は、みなし譲渡所得課税の適用はなく、実際売買価額との差額につき、所得税課税が行われます。

所得税課税対象=(実際売買価額-取得価額)×所得税率

ただし、時価1/2以上の譲渡でも、「同族会社等の行為又は計算の否認」(所法157)に該当する場合には、「みなし譲渡所得課税」がかかる場合があります(所基通59-3)。

②買い手側(法人)

買い手が法人の場合は、適正時価の1/2未満かどうかににかかわらず「適正時価と実際売買価額との差額」につき、法人税(受贈益課税)が課税されます(法法22)

法人税課税対象=(適正時価-実際売買価額)×法人税率

(仕訳)

| 借方 | 貸方 | ||

|---|---|---|---|

| 土地 | 2,500(適正時価) | 現金 受贈益 |

1,500(実際売買価額) 1,000(差額) |

●法人が買い取る場合の、買い手側の取得価額は「適正時価」となります。

(3) 同族会社の場合の注意事項

個人⇒法人への無償贈与ないし低廉譲渡で、譲渡先が同族会社の場合は、贈与等により、法人株価が上昇した場合には、「法人の個人株主」への贈与があったとみなされ、法人株主には、「贈与税」が課税される場合があります。

(4)まとめ

①時価の1/2未満(みなし譲渡所得課税)

取得価額1,000円、実際売買価額1,500円、適正時価4,000円の場合

| 売り手 | 買い手 | |||

|---|---|---|---|---|

| 税金の種類 | 税額 | 税金種類 | 税額 | |

| 個人⇒法人 | 所得税 | (4,000-1,000)×税率 | 法人税 (受贈益) |

(4,000-1,500)×税率 |

②時価の1/2以上

取得価額1,000円、実際売買価額1,500円、適正時価2,500円の場合(同族会社以外)

| 売り手 | 買い手 | |||

|---|---|---|---|---|

| 税金の種類 | 税額 | 税金種類 | 税額 | |

| 個人⇒法人 | 所得税 | (1,500-1,000)×税率 | 法人税 (受贈益) |

(2,500-1,500)×税率 |

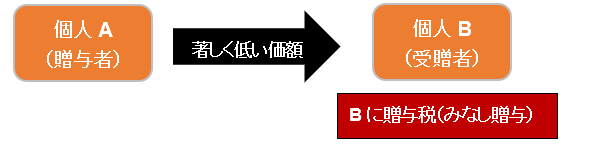

3. 個人⇒個人に対する低額譲渡の税法上の考え方

(1) みなし譲渡所得課税の規定はなし

個人から個人への低廉譲渡の場合は、所得税法第59条のみなし譲渡所得課税の規定はありません。売却側は「実際売却価額」との差額につき所得税が課税されます。

(2) 相続税上の「みなし贈与」の規定

相続税上、個人から個人に対し、時価よりも「著しく低い価額」で譲渡した場合、時価との差額については、「贈与」とみなされます(みなし贈与・相続税法7条)。当該規定により、無償贈与の場合だけでなく、低額譲渡の場合も、贈与を受けた方には贈与税が課税されます。ただし、あくまで、この規定は贈与を受けた「受贈者側」の規定であり、低廉譲渡を行った譲渡者側には影響はありません。

【相続税法7条】

-

著しく低い価額の対価で財産の譲渡を受けた場合においては、当該財産の譲渡があった時において、当該財産の譲渡を受けた者が、当該対価と当該譲渡があった時における当該財産の時価・・・との差額に相当する金額を・・・贈与・・・により取得したものとみなす。

(3) 著しく低い価額とは?

不動産の場合、対価の額が取得価額を下回る場合は、原則として「著しく低い価額の対価で財産の譲渡を受けた場合」に該当する旨記載があります(負担付贈与通達。負担付贈与又は対価を伴う取引により取得した土地等及び家屋等に係る評価並びに相続税法第7条及び第9条の規定の適用について)。

ただし、上記の規定以外に明確な基準はありません。判例上は、 土地につき以下の判例があります

(東京地判平成19年8月23日(行ウ)第562号、抜粋要約)

-

「社会通念に従って、著しく低い価額かどうかを判定するとしたうえで

- 地価公示価格(時価)の約80%とされる「路線価」は、「社会通念上、基準数値と比べて、一般に著しく低い割合とはみられていない」。

- 時価の約8割、ないしそれ以上の価額での売買は、「著しく低い価額」とはいえないため、みなし贈与税は発生しない

- ただし、土地の相続税評価額が時価の80%よりも低くなっており、それが明らかであると認められる場合は、「著しく低い価額」の対価による譲渡になる。

時価の8割程度というのが、「著しく低い」の目安になるということでしょうか。

ただし、あくまで目安のため、一般的には贈与時の時価を下回る譲渡の場合は、原則通り、贈与を受ける側には贈与税が課税されると考えておいた方が無難かもしれません。

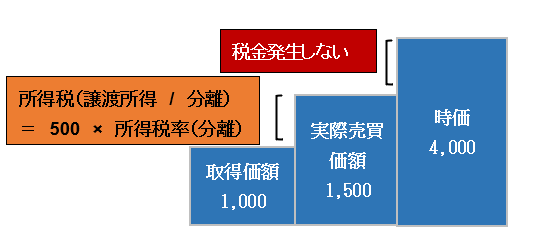

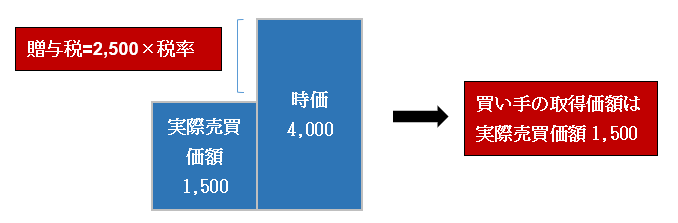

4. 個人⇒個人売却の具体例

例えば、親が個人で所有する土地を、子供に安く買ってもらう場合などです。

- 親が個人で所有するする取得価額1,000の土地を、子供に1,500で売却した。

- 土地売却時の適正時価は4,000とし、売却価額は「著しく低い価額」とする。

(1)売り手側(個人)

個人⇒個人への低廉譲渡の場合、「みなし譲渡所得課税」の適用はありませんので、たとえ著しく低い価額での譲渡の場合も、譲渡側は「実際売買価格」との差額に対してのみ税金がかかり、適正時価との差額には課税されません(実際売買価額超過部分は「贈与」と判断されます)。

所得税課税対象=(実際売買価額-取得価額)×所得税率

(2)買い手側(個人)

一方、買い手側は、譲渡価額が「時価よりも著しく低い」場合は、「適正時価との差額」につき、贈与税が課税されます。(みなし贈与課税・相続税法7)

贈与税課税対象=(適正時価-実際売買価額)×贈与税率

(3)買い手側(個人)の取得価額は?

① 原則

原則、実際売買価額となります。

② 例外(所得税法60条1②・59条Ⅱ)

例外的に、「売り手」の取得価額が引き継がれる場合があります。譲渡価額が時価の1/2未満かつ、譲渡側に「譲渡損」が発生する場合、買い手は、売り手の取得価額を引き継ぎます(売り手側の譲渡損失はないものされる)。

例えば、無償贈与の場合は、売り手の取得価額が引き継がれるということになります。

(4)まとめ

| 売り手 | 買い手 | |||

|---|---|---|---|---|

| 税金の種類 | 税額 | 税金種類 | 税額 | |

| 個人⇒個人 | 所得税 | (1,500-1,000)×税率 | 贈与税 (みなし贈与課税) |

(4,000-1,500)×税率 |

5. ご参考~たな卸資産の場合~

少しややこしくなりますが・・

今回の「みなし譲渡所得課税」と別に、たな卸資産を低額譲渡(通常販売売価の70%未満)する場合、「通常販売売価の70%で売却」したものとみなして、所得税が課税される規定があります(所法第40条第1項第2号、所基通40-2、40-3)。つまり、低額譲渡の対象が「棚卸資産」の場合は、通常販売売価の70%未満で判定し、かつ、「通常販売価額の70%」との差額につき「所得税」が課税されるということになります。

70%基準は、個人事業主の自家消費の際にクローズアップされることが多いですが、「低額譲渡」の場合も同様の規定があります。

この規定は、個人⇒法人への売却だけではなく、個人⇒個人への売却にも適用される規定となります。十分ご留意ください。

【所得税法40条1項2号】

-

(たな卸資産の贈与等の場合の総収入金額算入)

第四十条 次の各号に掲げる事由により居住者の有するたな卸資産・・の移転があつた場合には、・・総収入金額に算入する。・・

二 著しく低い価額の対価による譲渡 当該対価の額と当該譲渡の時におけるそのたな卸資産の価額との差額のうち実質的に贈与をしたと認められる金額・・

【所得税基本通達 40-2 40-3】

-

(著しく低い価額の対価による譲渡の意義)

40-2 法第40条第1項第2号に規定する「著しく低い価額の対価による譲渡」とは、同条に規定する棚卸資産の39-1に定める価額のおおむね70%に相当する金額に満たない対価により譲渡する場合・・

(実質的に贈与をしたと認められる金額)

40-3 法第40条第1項第2号に規定する「実質的に贈与をしたと認められる金額」とは、・・当該棚卸資産の39-1に定める価額のおおむね70%に相当する金額からその対価の額を控除した金額として差し支えない。

6. 参照URL

(No.3217 時価より低い価額で売ったとき)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3217.htm

(No.4423 著しく低い価額で財産を譲り受けたとき(個人))

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4423.htm

(所得税法60条1②・59条Ⅱ)

https://elaws.e-gov.go.jp/document?lawid=340AC0000000033

(No.3270 相続や贈与によって取得した土地・建物の取得費と取得の時期)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3270.htm

(財産負担通達。負担付贈与又は対価を伴う取引により取得した土地等及び家屋等に係る評価並びに相続税法第7条及び第9条の規定の適用について)

https://www.nta.go.jp/law/tsutatsu/kobetsu/sozoku/890329/01.htm

(所得税基本通達 40-2 40-3 棚卸資産の著しい低い価額の判定)

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/06/01.htm

7. Youtube

【【関連記事】】