No16.【有償減資・無償減資】目的・手続の違いは?/自己株式取得との違いは?/減資する会社は危ないのか?融資への影響は?

減資とは、法人が設立時などに決定した「資本金」を減少させる手続きです。

減資には「有償減資」と「無償減資」の2つがあり、それぞれを行う目的や状況、手続きは異なってきます。

今回は有償減資・無償減資それぞれの内容や両者の法律上の違い、どういった場合に減資を行うのか?を中心にお伝えします。

なお、有償減資・無償減資の会計処理、税務処理・申告書の記載方法については、別途まとめております。

「有償減資の税務処理・申告書の記載」と、「無償減資の税務処理・申告書の記載」それぞれをご参照ください。

1.減資とは?

(1)減資とは?

減資とは、単に「資本金を減少させる手続」ですので、株式数が自動的に減少するわけではありません。

会社法上も、「資本金」と「株式数」の関係は連動していませんので、「減資」とともに「株式数」を減らす場合は、別途、株式併合(会社法180条)、自己株式の取得・消却(会社法156,157条)の手続が必要となります。

(2)減資の種類

減資は単に「資本金」を減少させるだけの手続ですが、減資を行う主な目的は、①株主配当を目的とした有償減資②欠損填補を目的とした無償減資となります。

したがって、一般的に、減資の種類としては、「有償減資」「無償減資」の2つに整理されます。

以下、有償減資、無償減資に区分して解説します。

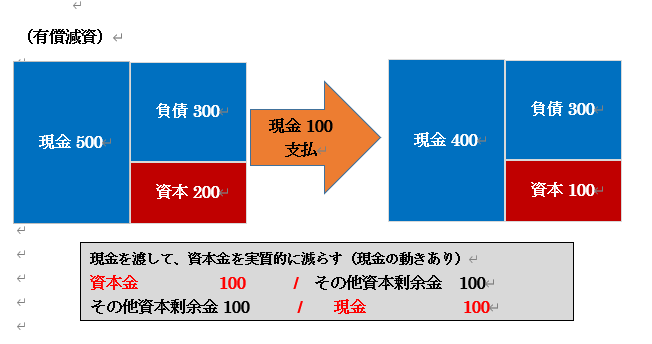

2.有償減資

(1)有償減資とは?

株主に対して出資金額を返還する実質的な減資です(会社の財産が減少)。

有償減資は、株主への財産還元目的で行われたり、自己株取得の財源を確保する目的で行われるケースが多いです。

ただし、中小企業では、実務上「有償増資」が行われるケースは少なく、後述の「無償増資」の方が多いです。

(2)法的手続

先ほどもお伝えした通り、減資は、単に資本金を減少させる手続であり、株主に払い戻す手続は、別個の手続きとなります。

つまり、会社法上の法律構成としては、有償減資は、資本金の減少+剰余金の配当の2つが組み合わさったものとなります。

したがって、手続上は、資本金の減少決議(株主総会特別決議、会社法447条Ⅰ、309条Ⅱ)と、剰余金配当決議(株主総会普通決議、会社法454条Ⅰ)の2つが必要です。

減資により減少した資本金を「資本剰余金」に振り替え、当該「資本剰余金」を元手に、株主への剰余金配当手続を行います。

(3)分配可能利益の規制に注意

上記のとおり、有償減資は、法律上「剰余金配当」の側面を持ちますので、「剰余金の分配可能額」の財源規制を受ける点に注意が必要です。

なお、有償減資は、会社財産の流出を伴いますので、将来の投資資金等が減少し、長期的な成長を妨げる可能性がある点に注意が必要です。

(4)自己株式取得との違い

自己株式取得とは、会社が自社の株式を買い戻すことです。実質的には、キャッシュが株主に還元されますので、「有償減資」と同じ効果となります。

したがって自己株式取得についても、有償減資同様、「剰余金の分配可能額」の財源規制が設けられてます。

詳しくは自己株式のブログをご参照ください。

ただし、単に有償減資するだけの場合は、発行済株式総数は減少しないのに対し、自己株式の場合は、取得&償却することで、発行済株式総数が減る点、大きく異なります(自己株取得だけでは発行済株式総数は減少しませんが、償却することで、発行済株式総数が減少)

(5)税務処理

有償減資の場合、税法上は、みなし配当や源泉の論点が生じます。これらの税務処理については、「有償減資の税務処理・申告書の記載」をご参照ください。

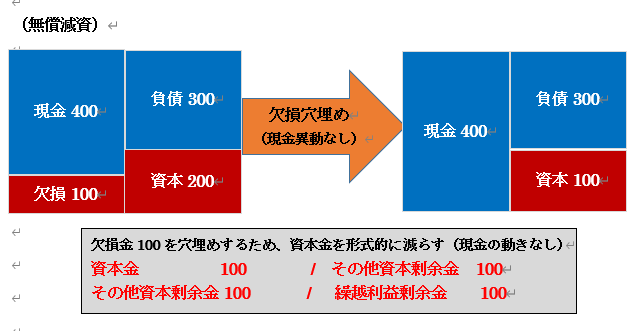

3.無償減資

(1)無償減資とは?

会社財産の流出を伴わない、形式的な減資です(会社の財産は減少しない)。

無償減資は、欠損填補による経営再建や、自己株取得の財源を確保する目的で行われるケースが多いです。

また、税法上は、減資することにより、外形標準課税や均等割等の税金の節税が可能ですので、税制メリットを享受するために行われるケースもあります。

(2)法的手続

先ほどもお伝えした通り、減資は、単に資本金を減少させる手続ですので、欠損填補等の手続は別個の手続となります。

つまり、会社法上の法律構成としては、無償減資は、資本金の減少+剰余金の処分の2つが組み合わさったものとなります。

したがって、手続上は、資本金の減少決議(株主総会特別決議、会社法447条Ⅰ、309条Ⅱ)と、剰余金処分決議(株主総会普通決議、会社法452条)の2つが必要です。

ただし、以下の場合は、株主利益が損なわれることがないため、株主総会特別決議は必要ではありません。

- 欠損填補の場合 ⇒ 定時株主総会の普通決議(会社財産流出がないため)(会社法309Ⅱ⑨カッコ書き)

- 株式の発行と同時に資本金を減少させる場合(資本金の額が増資前を下回らない) ⇒ 取締役(会)の決議

(3)銀行融資への影響は?

減資することで累積赤字を解消することが可能です。

ただし、純資産の部に変動はありませんので、無償減資を行ったからといって、銀行審査が通りやすくなるというわけではありません。

逆に資本金が減少しますので、信用力が低下する可能性もあります。

(4)税務処理

税務上は、金銭等の払戻がある場合のみ「減資」と位置付けられます。

したがって、無償減資の場合、株主資本内での振替に過ぎないため、税務上は何もなかったものとして取り扱います。

詳しくは、「無償減資の税務処理・申告書の記載」をご参照ください。

4.減資する会社は危ないのか?

業績不振などで欠損填補目的で「無償減資」を行う場合もありますが、単純に税制上の恩典を取るために「無償減資」をする場合もありますので、一概に危ないというわけではありません。

5.スケジュール・債権者保護手続(有償減資・無償減資)

有償減資・無償減資どちらも、債権者保護手続が必要です(会社法449条)。

減資により「資本剰余金」に計上されれば、たとえ無償減資の場合でも、欠損填補を通じて配当可能利益が増加するため、剰余金の配当や自己株式の取得財源として会社財産が株主に流出し、債権者を害する可能性があるためです。

(1)公告・催告

公告とは、会社の計算書類に関する事項を、官報等で開示するものです。

また、債権者に対しては、個別に「異議申出の有無」につき、催告も必要です。

(官報公告+定款の定めによる電子公告or日刊紙での公告を行う場合は、個別催告は省略可能、会社法449条Ⅲ)。

債権者が異議を述べることができる期間として「1か月以上」設ける必要があります。

債権者保護手続が終了しない限り、減資の効力も生じませんので、減資手続きは最低1か月はかかる点に留意が必要です。

(2)登記

資本金の額を減少させた場合は、効力発生の日から、二週間以内に登記を行う必要があります。

6.YouTube